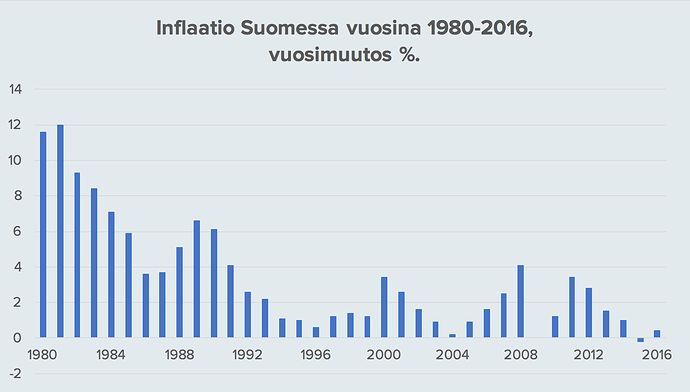

Tuli luettua Johannes Ankelon kolumni Fiatiin (Dollari) siirtymisestä ja erityisen kiinnostavaa oli hänen haastonsa inflaation tarpeellisuudesta: Jo yläasteelta ja lukion yhteiskuntaopin tunneilta muistan, miten todettiin EKP:n pitkän aikavälin inflaatiotavoitteen olevan 2%, jotta talous pysyy käynnissä. Deflaatio kun johtaisi väistämättä talouden pysähtymiseen ihmisten säästäessä rahojaan, koska tuotteen saisi tulevaisuudessa halvemmalla. Ostin tämän perustelun (ja kuulostaa se edelleenkin loogiselta), mutta Ankelon kirjoitus sai minut ajattelemaan uudelta kannalta:

Miten 1%:n deflaatio oikeasti vaikuttaisi kuluttajien käyttäytymiseen? Jos ihmiset ovat valmiita maksamaan useiden prosenttien korkoja rahoitussopimuksista saadakseen uuden puhelimen, auton ym laitteen nyt, eikä vuoden päästä. Miksi he odottaisivat vuoden, jonka jälkeen 1000€:n iPhone maksaisi 990€?

Toinen teorian “kumoava” ajatukseni on, että suurinosa kuluttajien hankinnoista on pitkälti välttämätöntä korvauskysyntää, jota on käytännössä mahdotonta siirtää (kuten ruoka, vaatteet, energia jne). Jos maltillinen deflaatio johtaisi tietokoneiden, autojen jne edes hieman harvempaan uusimiseen, kiittäisi myös maapallo.

“Fiat-standardissa keskuspankit käyttävät valuuttaa aseenaan. Valuutan arvon alentaminen muita valuuttoja vastaan antaa sille edun globaalissa kaupankäynnissä ja auttaa valuutan arvoa alentavaa valtiota hyötymään muiden maiden talouskasvusta.”

Kolmanneksi pohdin Ankelon yllä olevaa kommenttia. Onko fiat valuutan ainoa tarkoitus toimia aseena muiden valtioiden ulkomaankauppaa vastaan? Johtaako tämä jonkinlaiseen ylilyöntiin (Olisiko koronaelvytys jo sellainen?), kuten ydinaseissa (=kapasiteettiin tuhota maailma moninkertaisesti), kunnes järki palaa ja sovitaan rajoituksia valuuttojen manipulointiin.

Ankelolla oli myös paljon virtaviivaistettuja ajatuksia, joiden kausaatiosta en olisi ollenkaan varma. Esim

Pienituloisten tulojen kasvu tyssäsi kuin seinään vuonna 1971, sen jälkeen rikkaimmat ovat rikastuneet entisestään.

Tähänhän on vaikuttanut esim globalisaatio ja automaation yleistyminen. Matalapalkkaista tehdastyötä jne on siirtynyt kehittyviin maihin, joka hillitsee palkkojen kasvua. En osaa sanoa paljonko ne ovat vaikuttaneet, mutta ei siitä pelkästään valuuttaa voi syyttää.

45 prosentilla amerikkalaisista ei ole sijoitusomaisuutta lainkaan ja 78 prosenttia elää kädestä suuhun. Tämä joukko kärsii inflaatiosta eniten.

Jälkimmäisestä tarttuisin etenkin tuohon 78%:iin joka elää kädestä suuhun. Järkevällä taloudenhallinnalla olisi mahdollista pienetään tuota osaa merkittävästi, mutta amerikkalainen elämäntapa vaatii kuluttamaan. On täysin oma valinta, jos haluaa kuulua porukkaan, jolla on sijoitusvarallisuutta, mutta tulot eivät silti tahdo riittää. Muistan lukeneeni, että keskivertoamerikkalaisella on yli 30000USD pelkästään luottokorttivelkaa. Toki amerikkalainen Credit Score järjestelmä käytännössä vaatii käyttämään luottokorttia, mutta voihan sitä korttia käyttää kohtuudellakin.

Korostetaan lopuksi etten todellakaan ymmärrä riittävästi fiat vs kultakanta eroja, tai miksi nähtiin tarpeelliseksi siirtyä kultakannasta fiatiin. Taloustiede on makuuni aivan liian epämääräistä ja spekulatiivista luonnontieteisiin verrattuna.

Lisäksi myös sitä, etten pidä Ankelon (tai kenenkään muun) tyylistä tarjota Bitcoinia ratkaisuksi kaikkiin ongelmiin.

Olisi mukavaa kuulla etenkin @Marianne_Palmu tai @Verneri_Pulkkinen ajatuksia. Mihinkään kovin syvällisiin ei tarvitse vielä mennä

EDIT: linkki artikkeliin 50 vuotta sitten dollari siirtyi kultakannasta fiat-fiaskoon | Sijoitustieto.fi

![]()

![]()