Aloittelijat usein luulee, että hyvä sijoitus pitää olla bumtsi-bum-super-duper-SaaS-hydrogen-aerospacemining-AI-battery technology - firma. Vaikka Walmartti on ollut ihan hyvä sijoitus. Kauppa se on joka kannattaa.

Pakko olla jos meinaa päästä asetettuun kohtuulliseen 50 % vuosikasvutavoitteeseen.

Ps. Unohdit kryptot.

K.o. twitterkäyttäjä ei kyllä taida olla ihan aloittelija. ![]()

Hyvä tarkennus. Kaikilla on omat tavoitteensa ja tilanteensa. ![]() Jos haluaa kymmenkertaistaa rahat vuodessa, niin katse pitää juuri kääntääkin Nano-X Limited nimisii firmoihin.

Jos haluaa kymmenkertaistaa rahat vuodessa, niin katse pitää juuri kääntääkin Nano-X Limited nimisii firmoihin.

@kabu Mutta kommentti oli vähän sitä luokkaa. Carmaxin kurssikäyrä jo kertoo, että tuollakin toimialalla voi pärjätä ja tehdä rahaa.

Nano-X Limitedsin & kumppanien kanssa niitä pelimerkkejä pitää olla niin paljon että voi pistää järkevät siivut 10-20 tämmöiseen firmaan ja sitten pistää salkku kiinni ja odottaa kunnes tulee uutinen kuinka firma on tenbaggeroinut. Kun salkun sitten avaa muutaman vuoden päästä niin paljastuu että jokunen on mennyt konkkaan, suurin osa muista mörnii senttisarjassa stock offeringista toiseen ja ihan kohta pian räjäyttää pankin (tosin siinä välissä omistuksesi on dilutoitunut haalean laihaksi muruksi) ja ehkä yksi tai kaksi on sitten raketoinut kuuhun.

Tulos voi olla parempi kuin indeksisijoittamisessa, mutta tuurilla on iso merkitys. Tai sitten pitää jotenkin olla useamman teknologia-alan monitietäjä joka oikeasti pystyy arvioimaan mikä näistä tenbaggeroi ja mikä on kävelevä sijoittajien rahat imuroiva musta aukko joka ei koskaan tee rahaa muulla kuin painamalla lisää osakkeita.

Ihan kivaa jännitystä varmaan salkun kulmalla mutta all-in tenbaggerointien metsästykseen voi tehdä pitkän aikavälin tuottokäyrästä vuoristoradan jonka suunnasta ei ole mitään hajua eikä sillä ole kuin etäisesti jotain tekemistä yleisindeksien suunnan kanssa.

Tuo on totta, että tietenkin yksittäisessä kaupassa käteinen vain siirtyy osapuolelta toiselle.

Tuohon liittyen… Tutkitusti esimerkiksi Yhdysvalloissa (pätenee muihinkin markkinoihin) yksi dollari ostovoimaa kasvattaa osakkeiden hintaa 5 dollarilla. Eli pienikin sysähdys ostolaidalla häärivästä rahasta suuntaan tai toiseen voi liikuttaa kursseja voimakkaasti. Markkina on tässä mielessä epäjoustava ja siksi isommat ryntäykset aiheuttaa vekkuloita kurssireaktioita (miettikää ETF-ryntäys uusiutuvan energian osakkeisiin viime vuonna esimerkiksi).

Kävin sitä tutkimusta aiemmassa Vartissa läpi keväällä.

Käsittääkseni kahvihuoneeseen saa heittää mitä tahansa hömppää, niin tässä minun oodini Suomen kansallispelin puolesta ![]()

Ja jos joitakin kiinnosti, miten minun kitarahommat on edenneet - niin eivätpä juuri ![]()

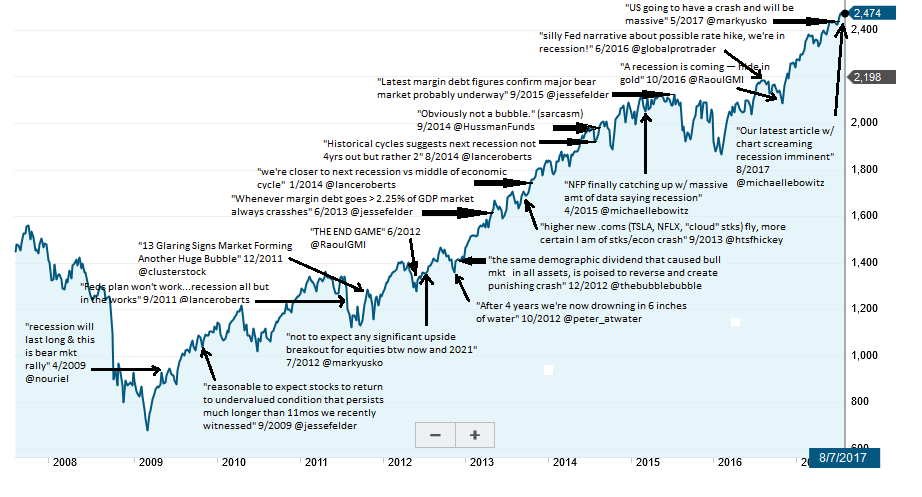

“The irony of equity investing is this: if you knew nothing about the stock market and did not follow any financial news, you have probably made a very handsome return on your investment, but if you tried to be a little bit smarter and read any commentary from experienced managers, you probably performed poorly.”

Vanha artikkeli mutta aina niin relevantti.

Koko artikkeli: The Fat Pitch: Investor Psychology, Part II: Following The Stock Market Is Bad For Your Returns

Spinnovan kurssi on noussut tässä viime aikoina (ja muiden on voinut laskea), joten sen takia osuus on voinut ponnahtaa rahaston TOP10-osakkeisiin, vaikka aiemmin sitä ei olisi listoilla näkynytkään.

Suurimpien omistajien listalta voi tutkia tarkemmin. Aktian Micro Cap ei ole lisännyt omistustaan yhtään kesäkuun lopusta.

Sopiva aikaikkuna otettu, että se vahvistaa kirjoittajan ajattelua.

Olisihan sitä samanlaisen voinut tehdä, mutta aloittaa pari vuotta ennen finanssikriisiä.

Varmasti löytyi karhu-otsikoita.

Lopputulema ei tietenkään ole eri, että pitkäaikainen osakesijoittaminen on kannattavaa.

Mutta se toisi ilmi sen, että markkinoiden ajoittaminen on erittäin vaikeaa (lue: mahdotonta).

Ootko Songsterin äppiä ladannut? Siellä on aika kattavasti tabulatuureja. Jokusen vuoden skulailin itse tuossa ennen koronaa kunnes totesin että musta tulee parhaimmillaankin niin huono kitaristi että kuuntelin melkein mieluummin sen äppin musisointia kuin omaani siinä päällä ja nyt vähän kallistunut sille näkökannalle että jään kuuntelijan rooliin. Mutta pari Gunnarien, pari Metallican ja jotain satunnaisia Zeppeliinejä tms hallussa niin voi ruksia bucket listiltä “osaan soittaa instrumenttia”.

Strato olis myynnissä…

Juuri näin. Startup sijoittamista melkeinpä. Laittaa tarpeeksi moneen niin, se yksi 50x korjaa muiden tappiot. Mutta, tuo strategia on haastava, sillä näin todennäköisesti tuottosi päätyy sinne 5-20% vuositasolle. Eli kauas 10 kertaistamisesta vuodessa.

Karhuiluotsikoita on aina - talousmediassa on porukka jonka tarkoitus elämässä on maalailla karhuskenaarioita. Itse jopa syyttäisin kokemusta nuoruudessa yhden laman läpi eläneenä (lelut oli puuta, niitä oli vain yksi ja se oli jumissa patterin välissä) ja karhuiluotsikoita siitä että oma sijoitusura lähti liikenteeseen varsin myöhään ja sitä ennen lähinnä säästin määräaikaistalletuksina kunnes lopulta kypsyin siihen että eihän näistä saa korkona edes kahvirahoja.

Samaa pointtia, ainakin yritin, tuossa aiemmin antaa:

Talousmedian hype/kaikki rikastuu/paniikki/maailmanloppu -klikki-otsikoita on aina, ja niiden perusteella harvemmin kannattaa tehdä sijoituspäätöksiä.

Oli se otsikko sitten härkä- tai karhumainen, ja oli markkinasykli mikä tahansa.

Jos menisi Kauppalehden otsikoiden mukaan, niin joka toinen päivä pitäisi lyödä salkku sileäksi, ja joka toinen päivä pitäisi vetää vivun kanssa salkku täyteen.

Lukusuositus osa 2.

“For value investors, the above findings are good news, as the relatively poor performance of value stocks in the U.S. over the past decade has led to a dramatic widening of the book-to-market spread between value and growth stocks, 1with the spread now much wider than its historical average and much wider than it was when Eugene Fama and Kenneth French published their famous study “The Cross-Section of Expected Stock Returns” in 1992 (they had found a large value premium). In addition, given value’s outperformance since September 2020, it also has favorable momentum on its side. The evidence suggests that if you are going to try to time your exposure to factors, you should be very cautious and, to quote AQR’s Cliff Asness, only “sin a little” because the data is so “noisy”—factor volatility is much greater than factor premium.”

osakepoiminassa on yxi seikka minkä olen itsessä ja muissakin pistänyt merkille. kun ostat firman papereita, on firmaa sen jälkeen vaikea katsoa jääkylmän objektiivisesti. sitä hakee vahvistusta omalle caselleen, kun taas negatiiviset asiat on jotain pikku pomppuja matkalle kuuhun. siinä mielessä indeksi on objektiivisempi.

Menikös inderes.fi nurin? ei pääse prkl

edit. jaa pääseeki jo, oisko ollu omaa teknikaalia. noh sillä tulinki tänne kyselemään että oliko muilla ![]()

Alkaa olla Kamux taas sellaisissa hinnoissa, että taidan tehdä kuten Henri… BMW M2 olsi poikaa!

Kamux voisi tuoda Saksasta sopivan…

BMW Bavaria Laakkonen - Huippukokki Henri Alénin autoksi valikoitui upea BMW M2 | Facebook

Tais olla tuotantoonvienti just äsken ![]() hetkellinen katkos oli mahdollinen just tos 30 min sitten

hetkellinen katkos oli mahdollinen just tos 30 min sitten ![]()

Heh, tuli sattumalta vastaan ruotsalainen sijoitusfoorumi. Kovin tutun näköinen ulkoasu ![]()

Nimi on vähän provosoivampi ![]()