@El_Nila

Kiinnostavaa pohdintaa sinulla! Ymmärrän täysin että olen nyt tänä kesänä ja syksynä melkoinen vastarinnan kiiski. Ja perusoletus täytyy tietysti siksi olla se että olen täysin väärässä

Tää saattaa olla etikettiä vastaan mutta laitan tähän uudelleen suurin piirtein koko postauksen, siis sen missä olen ajatteluni ehkä laajimmalta osin yhteen kohtaan koonnut.

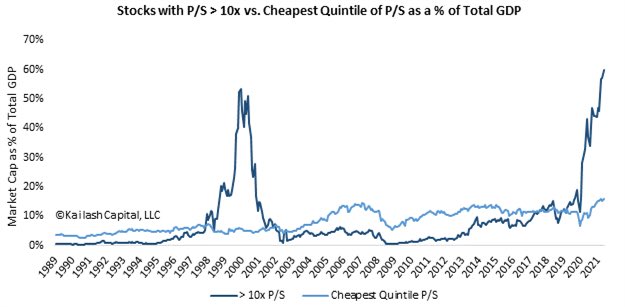

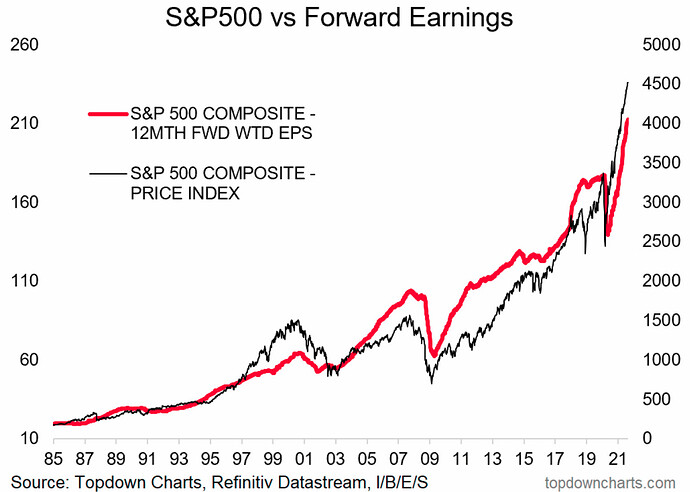

[m]atalaksi koettu korkotaso ei luotettavasti korreloi osakkeiden korkeiden arvostustasojen kanssa.

Samaten jos näyttää siltä että korkojen liikkeet menevät jotenkin käsi kädessä osakkeiden kanssa, se saattaa olla petollinen vaikutelma.

Jos näkee kristallipallosta varmaksi onko puolen vuoden päästä korkotaso hieman korkeampi vai hieman matalampi kuin nyt, se ei auta juurikaan ennustamaan ovatko osakkeet korkeammalla vai matalammalla kuin nyt. Korrelaatio näyttää välillä olevan, sitten taas ei ole, sitten tulee takaisin. Liikaa muita muuttujia, liian kaoottista että mahtuisi nättiin muottiin.

On tosi helppo löytää tapauksia jolloin reaalitalouden ja pääomamarkkinoiden toimijat ovat kokeneet korkotason tosi matalaksi ja samaan aikaan osakkeiden arvostustasot ovat olleet puolet tai alle puolet nykyisestä.

Sanon että koettu mataliksi koska ihmiset eivät ole tunteettomia laskukoneita vaan subjektiivisella kokemuksella on merkitystä.

Talvella 2002–03 korkotaso koettiin hurjan matalaksi kaikkialla vanhoissa teollisuusmaissa. Nuorimmat jotka olivat työuransa aikana kokeneet mitään vastaavaa olivat lähellä eläkeikää.

Silti osakkeiden arvostustasot olivat nykyiseen verrattuna pohjamudissa.

Talouskasvu oli nihkeää mutta data ei indikoinut taantumaa. Pankit olivat kunnossa. Business as usual suurin piirtein mutta pörssiosakkeet eivät vaan olleet sellainen juttu jonka pariin social proof olisi ketään houkutellut.

Sen sijaan korkeaksi koettu korkotaso näyttää korreloivan luotettavasti osakkeiden matalien arvostustasojen kanssa. Syynä taitaa olla se että kuponki suhteessa bondin hintaan on tosi konkreettinen ja helposti ja täsmällisesti hahmotettava asia.

Kun korkotaso on korkea, mainitun konkretian kanssa ei pysty kilpailemaan ihmisaivoissa auttamattoman abstraktiksi jäävä toive tulevista osaketuotoista.

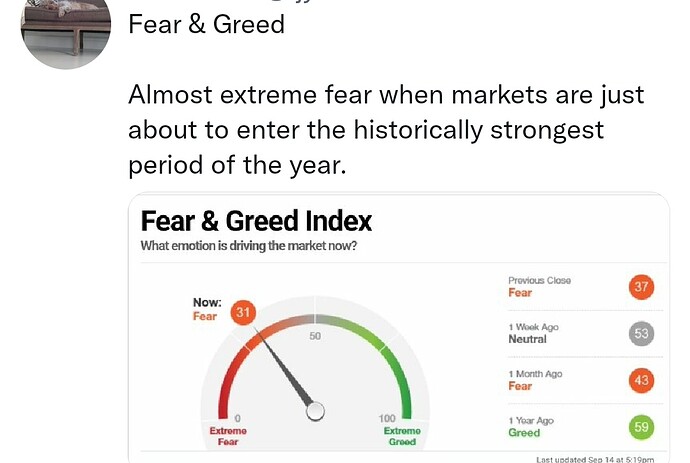

Siinä miten sijoittajat näkevät salkkunsa ja markkinoiden tulevat tuotot on valtava subjektiivinen elementti. Laskinta harva käyttää.

Se miten sijoittajien subjektiivinen kokemus tulevista osaketuotoista ja niihin liittyvistä riskeistä suhteutuu matalaan korkotasoon vaihtelee aivan valtavasti. Työntääkö matala korkotaso sijoittajia osakkeiden pariin vai vetääkö halu välttää riskiä heitä pois osakkeista riippumatta siitä että korkotaso on matala? Vaihtelee kovasti.

Näin ollen matala korkotaso voi elää sopuisasti rinnakkain suurin piirtein minkälaisen osakemarkkinatunnelman kanssa tahansa: yhtä lailla sellaisen tunnelman josta seuraa korkeat arvostukset tai sellaisen tunnelman josta seuraa yllättävän matalat arvostukset.