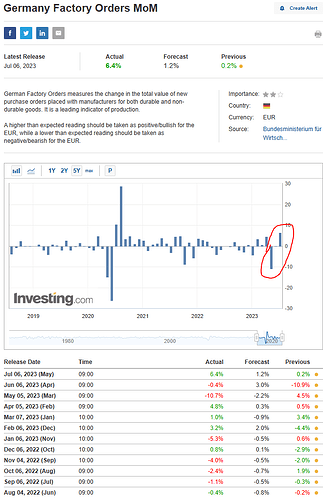

Toukokuussa Saksan tehdastilaukset kasvoivat 6,4% huhtikuuhun verrattuna. Tämä mittari on melkoinen heiluri, mutta odotukset (+1.2%) ylitettiin reilusti. Ikävä kyllä tämä mittari on 1-2 kk taakse päin katsova. Germany Factory Orders MoM (investing.com)

Onko kenellekään osunut silmään kommentointia tästä uutisesta pörssien kannalta? Minusta vaikuttaa vakavalta.

Meidän foorumilla on tästä jo ehditty keskustelemaan.

Treidaan jenkkimarkkinoita ja ennustan indeksikehitystä siitä näkökulmasta, ts. S&P 500 -indeksin kehitystä. Tämä toki selviää blogistakin hyvin selvästi, jos sen jaksaa lukea.

OMXH:n saati Suomen small cap -indeksin kehitystä en ole ennustanut, joten vaikea olla väärässäkään. Jos joku on ennustanut nimenomaan OMXH:n heikkoa kehitystä, se on ollut ihan ok ennuste. Tosin Helsingin pörssikään ei ole tehnyt uutta pohjaa 1 vuoteen ja 3 kuukauteen, ja on nyt korkeamalla kuin vuosi sitten.

Tässä on taas OP:n Jari Hännikäisen tviittiketju korkojutuista, ekassa tviitissä on Ylen juttu, missä on kuultu Hännikäisen ajatuksia. ![]()

Hyviä näkökulmia, kiitos!

Euroalueen valtionlainat ovat siis tarkkaan rajattu spekulointi tällaisen skenaarion puolesta:

- euroalueen inflaatio tulee ryminällä alas

- tämä tapahtuu tilanteessa jossa markkinat eivät vielä isosti haistele suhdanteiden elpymistä

En sotke tähän nyt mukaan mitään muita aspekteja tyylin credit spreadit.

Vedetään nyt jo 90 % osakepainolla joten en näe suurta ongelmaa siinä jos tämä pieni spekulaatio ei toimi ollenkaan.

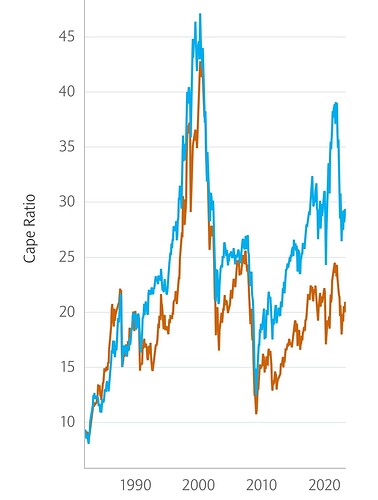

Mikä on OMXH25 CAPE nyt?

Suoraan sitä ei mistään löydy mutta pystyy haarukoimaan kyllä.

Oliko se syyskuun alussa 2021 niin korkea kuin 40x?

-Ei ollut.

Oliko se syyskuun alussa 2021 35x?

-Taitaa olla yläkanttiin tuo.

Oliko se syyskuun alussa 2021 30x?

-Ehkä oli.

Jos se oli vajaat pari vuotta sitten 30x, siitä vaan -40 % pois indeksin reaalisen kurssimuutoksen perusteella ja nyt

OMXH25 CAPE voisi olla tyyliin 18x.

Ei halpa mutta ei myöskään paha.

Alla vertailkohtaa. Sinisellä USA:n osakemarkkinoiden CAPE, oranssilla Eurooppa.

Kolme sijoittajaa kertoo Sijoitustieto.fi:n jutussa näkemyksiään tämän hetkisestä tilanteesta.

Kolme markkinasoturia -julkaisusarjassamme kysymme kolmelta aktiiviselta eri sijoitustyylin asiantuntijalta, mikä heille on ajankohtaista juuri nyt.

Kesälaitumien keskeltä näkemyksiään jakoivat sijoituskirjailija& analyytikko Henri Elo, yksityissijoittaja Pentti Jokinen sekä LUT-kauppakorkeakoulun laskentatoimen& rahoituksen -opettaja ja analyytikko Henri Huovinen.

Kolme markkinasoturia: Nopea koronnousu panee Suomessakin kymmenet tuhannet...

Kolme markkinasoturia -julkaisusarjassamme kysymme kolmelta aktiiviselta eri sijoitustyylin asiantuntijalta, mikä heille on ajankohtaista juuri nyt. Kesälaitumien keskeltä näkemyksiään jakoivat sijoituskirjailija& analyytikko Henri Elo,...

OK, hyvä näkemyksen otto ja samalla hyvä tuotto-riskisuhteen perusteltu valinta. Oletin asian olevan juuri näin. Mainitsit että korkojen taso euroalueella matala niin mielenkiinto heräsi, että oletko kartoittanut muita vaihtoehtoja. Lisäksi olen itse mieltynyt hiukan enemmän noihin yhtiölainoihin niin halusin haastaa itseäni ja hakea muita näkökantoja.

Disinflaatiosta itselläni ihan omakohtaisia havaintoja viime ajoilta kauppareissulta. WC papereja oli käyttämässäni kaupassa alennuksessa useammalta merkiltä. Kaikkien rullahinta oli alle 50 senttiä, normaalisti tuohon hintaan on saanut vain jotain Pirkkaa. Hyllyyn oli ilmestynyt vielä uusi merkki Oops. Vastaavaasti mökkireissulla käydessä Prismassa Serla ja Embo ei vienyt pääosaa S-kaupan valikoimasta vaan siellä oli jotain muita merkkejä. Samoin osa käyttämistämme maitotuotteista hinta on tipahtanut 20% tai jopa enemmän. Tälle päivää esimerkkinä saa Valion laktoositonta jugurttia 1 litran purkin. Tuo on toki kerta luontoinen etu, mutta sitten Pirkka luonnon jugurtti jota olemme käyttäneet 1,39 litra. Jouluna se oli vielä 1,79 €/l ja näyttää OVH hintaa 1,69 €/l. Kahvit on olleet nyt pääsääntöisesti alle 6 500g mitä käytämme.

Tuota samaa vielä liipaten, miksi valitsit Seligsonin rahaston? Se varmastikin on kukuilltaan yksi halvimmista ellei halvin, mutta se sisältää lähinnä velkaisten etelä-eurooppalaisten maiden velkakirjoja?

En ole niiden spreadeja seurannut viime aikoina, mutta jos olettaa niiden laskevan, voi tuo ollakin hyvä sijoitus. Tosin tämä ei tainnut muutenkaan olla tuon sijoituksen kantava ajatus?

Toisaalta jos haluaisi salkkuun laadukkaampaa tavaraa, niin silloin ehkä aktiivinen korkorahasto voisi olla parempi.

Samahan koskee oikeastaan myös Corporate Bondia ja korko-ETF:iä, niissä velkaisimmat yhtiöt ja maat ovat suurimmalla painolla. Lyhytaikaisessa sijoituksessa hallinnointipalkkiokaan ei ole niin merkkaava. ![]()

Tuota samaa vielä liipaten, miksi valitsit Seligsonin rahaston? Se varmastikin on kukuilltaan yksi halvimmista ellei halvin, mutta se sisältää lähinnä velkaisten etelä-eurooppalaisten maiden velkakirjoja?

Jos inflaatio romahtaa ja ehkä jopa QE-arvailut alkavat, se tuskin on huono Etelä-Euroopan maiden bondeille.

Tämä on pieni viihteellinen paluu bondimaailmaan 15 vuoden tauon jälkeen ![]()

EDIT:

Tulipa tuosta sijoittamisesta ja spekuloinnista mieleeni että tuo eurobondirahasto on kymmenenkin vuoden pitoajalla paljon vähemmän spekulatiivinen osto kuin S&P 500 mielestäni on tänään.

Mutta ideana on siis spekuloida toki tällä kertaa noilla bondeilla.

Oletetaan että S&P 500 sales per share kasvaa seuraavat kymmenen vuotta nimellisesti 5 % p.a. eli rivakammin kuin 2000-luvulla tähän mennessä. Tämä on optimistinen oletus koska S&P 500 markkina-alueiden talouksien trendikasvu on pikemminkin hidastumaan päin ollut. Mutta jos inflaatio jäisi hieman koholleen, se voisi auttaa buustaamaan tuota sales per share -kasvua jopa 5 % p.a. tasolle? Aika näyttää. Oletetaan että p/s-arvostus vastaa kymmenen vuoden päästä tuota mitä se 2000-luvulla on tähän …

Saanen vastata tähän rahastokyselyyn omia kokemuksia, vaikka minulta ei kysyttykkään. Aktiivisten rahastojen kulut on yleensä vähintään 0,2% korkeammalla. Linkkamassani Seligsonin liitteessä tuotto odotus oli obligaatiolle 2,95% ja pyöristän sen 3% niin 0,2% on 6% tuotosta. 6% parempi tuotto on salkunhoitajalle aika vaativaa, kun kokonaistuotto odotus on 3%. Lisäksi

- Kaupankäynti obligaatiolla on vaikeampaa kuin osakkeilla, erät isoja vaihto vähäistä => Valintaa vaikea tehdä

- Velkasimpien lainojen korot on korkeimmat=> Tuotto on korkein, parempaa tuottoa hankala saada, tilanne oikeastaan päin vastoin, lyhyellä ajalla korkeammalla korolla tulee parempi tuotto

- Defaultit/maksamattajättämiset harvinaisia valtion lainoissa ja korkeamman luuottoluokituksen lainoissa

Noista jää oikeastaan sitten pelimerkeiksi aktiiviseen salkun hoitoon, että on osattava valita lainat joiden spredit ei kasva ja mielellään pienenevät. Potentiaali pienetä on taas sitten suurin näissä velkaisissa yhtiöissä, jos velkaantumisaste pienenee. Joten pidemmällä aikajänteellä passiivinen matalakuluinen rahasto pärjää, aivan kuten osakkeissa. Mutta tilanne on sama mielestäni jopa suuremmalla todennäköisyydellä lyhyellä aikajänteellä. Ainoa keino pärjätä on oikeastaan, että velkaantunut jotenkin kriisiytyy ja aktiivinen hoitaja on siitä poissa. Toki koron nostot usein nostaa velkaatuneiden korkoja enemmän, mutta sitten ne taas muuttuvat enemmän milenkiintosiksi.

Ottaisin mielelläni kyllä itse näkemyksiä mitkä on nyt hyviä aktiivisia rahastoja perusteluineen. Oma paras kilpailija on mielestäni tuo Seligson rahamarkkina AAA. Siitä saa nykysellään kohtuullisen hyvää tuottoa, ihan ennusteen mukaan Corporaten tasoa ja riski on alhaisempi. Itse olen parkannut siihen eniten rahoja sitten Corporate ja sitten Obligaatio. Tämän keskustelun aikana itselleni valkeni, että Italian lainoissa on mahdollisuus nyt isoon spredin laskuun. Jos kuluttajahinnat tippuvat => koron nostopaineet hllittävät => Italian default paineet hellittävät => Spredit tippuvat.

@Jukka_Lepikko ja lyhyet korot. ![]()

Jukka Lepikkö

OP:n asiakkuusmarkkinoinnin ja digitaalisen myynnin johtaja Olavi Kurola jenkkien työmarkkinoista. ![]()

Olavi Kurola

Veli @Johannes_Sippola kirjoitteli SP500:sta enimmäkseen teknisen analyysin näkökulmasta, mutta uskalsin laittaa tänne, koska ajattelin kiinnostavan erityisesti tämän ketjun lukijoita.

S&P 500 päätti 2023 ensimmäisen vuosipuoliskon todella vahvasti tuoton ollessa ensimmäiseltä noin. +16,8 %. Perinteisesti kausiluonteisuudelta heikko kesäkuu päätyi tuottamaan melkein +6,5 prosenttia, ja ATH-lukemat ovat alle kymmenen prosentin päässä.

https://viisasraha.fi/Näkökulma/S-P-500-indeksillä-on-monet-kasvot

- Spekuloimatta tarkemmin kokonaistilannetta puhtaasti maalaisjärjellä ja teknisen analyysin tuntemuksella voisi päätellä tilanteen olevan sellainen, jossa rahaa virtaa nettona osakemarkkinoille, joka johtaa laajamittaiseen nousuun (vrt. koronakriisi 2020–2021)…

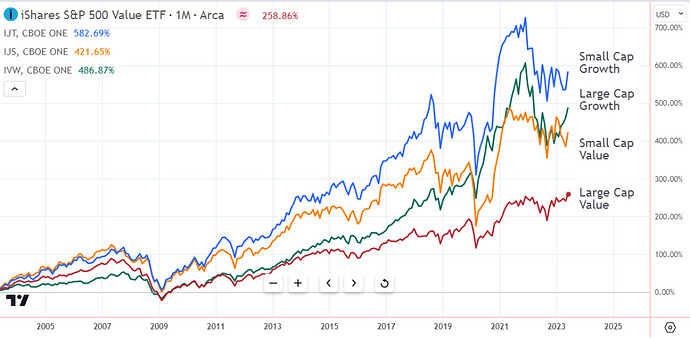

Sas se, esimerkiksi jenkeissä saattaapi olla kaikkien aikojen ns. “small cap”-säänssi “ikäänkuin taustalla” pingoittumassa:

The Battle Of Value vs Growth:

-

The terms value and growth are quite subjective and when it comes to indexes they become relative terms. So a value index doesn’t necessarily include undervalued stocks, but stocks that are trading on the lowest valuations within an index. Likewise, growth stocks have the highest growth rates in the index.

-

The chart below reflects the price performance of the S&P large and small cap indexes weighted by value and growth. In this case when dividends are included the large cap growth stocks are about equal to small cap growth. However, value stocks all lagged by about the same amount, even with dividend included…

…This has been the longest period of outperformance by growth stocks…

Mut, but there are some good reasons for this:

-

Firstly, interest rates have been the lowest they have ever been, and,

-

Secondly we’ve had a period of unprecedented innovation around the internet, software and cloud computing, which has driven productivity gains at a scale never seen before…

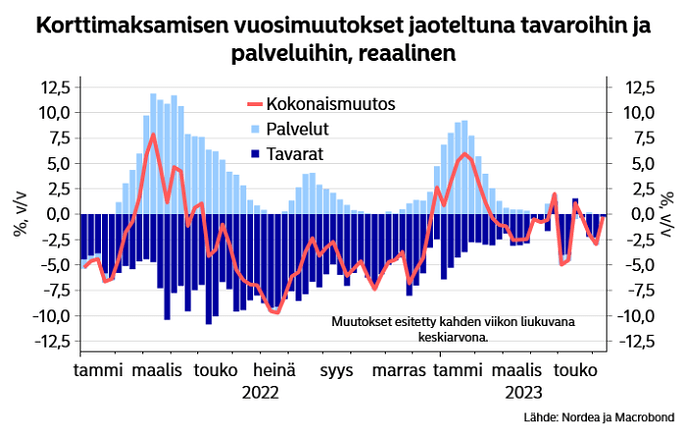

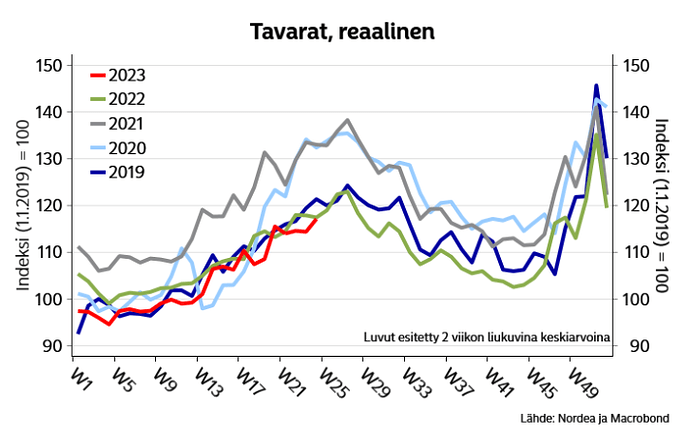

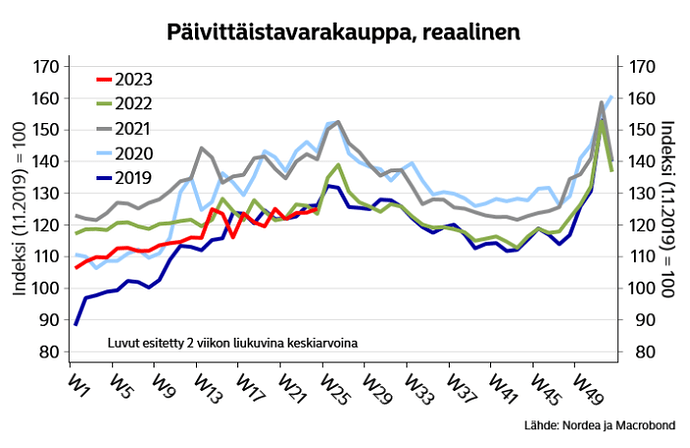

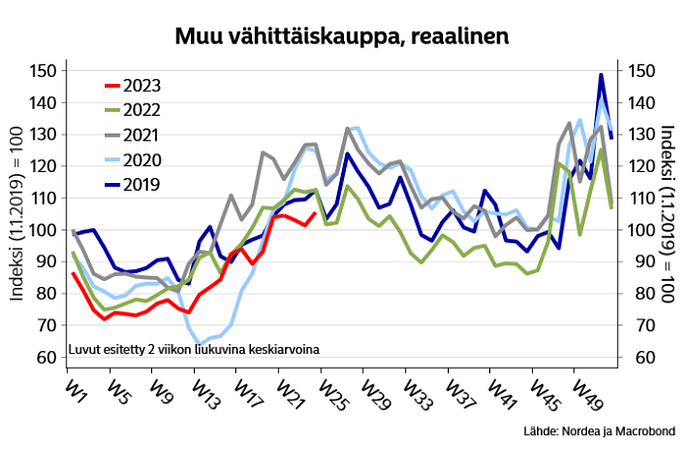

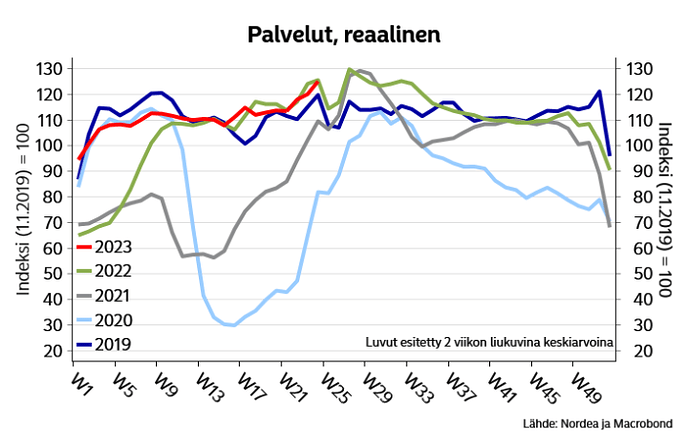

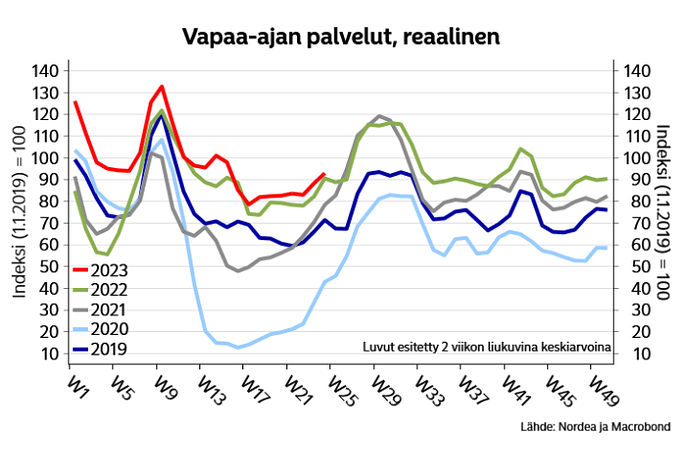

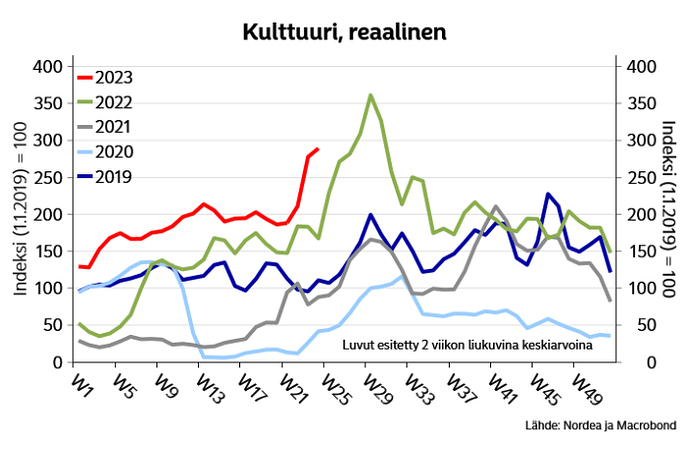

Nordea julkaisi jälleen tuoreen Kulutusmittarinsa. ![]()

Nordean Kulutusmittari: suomalaiset viettävät nyt kuumaa kulttuurikesää

Suomalaiset kuluttavat tänä kesänä poikkeuksellisen paljon kulttuuripalveluita, selviää Nordean Kulutusmittarista. Kulttuurin kulutus on ollut paljon viime vuotta suurempaa, vaikka jo viime kesänä kulttuuria kulutettiin reilusti pandemiaa edeltänyttä...

Reaalinen kokonaiskulutus on pysytellyt pääosin viime vuotta pienempänä. Verrattuna viime vuoteen, hinnan muutoksista puhdistettuna:

- Palveluiden kulutus on samalla tasolla.

- Kulttuuripalveluiden kulutus on kasvanut reippaasti.

- Tavarakauppa on vähentynyt.

- Erityisesti kodintarvikkeiden ja urheiluvälineiden kauppa on supistunut.

“Korttidatasta voidaan havaita, että erilaisten kulttuuripalveluiden kuluttamisessa on ollut erittäin nopeaa kasvua parin viime vuoden aikana, kun taas rautakauppoihin sekä muihin kodintarvikkeisiin käytetty rahamäärä on laskenut alkukesällä jopa neljänneksellä viime vuoteen verrattuna”, kertoo Nordean analyytikko Olli Malinen.

Kulttuurin lisäksi vapaa-ajan palveluiden kulutus on ollut pirteää. Näihin palveluihin luokitellaan muun muassa kuntosalit, elokuvateatterit ja elämyspuistot, Sen sijaan urheiluvälinekauppa on jäänyt merkittävästi jälkeen viime vuodesta.

Koko raportti (pdf): https://corporate.nordea.com/api/research/attachment/164844

Tässä on Nordean päästrategin lyhyt tviittiketju, laitan kaikki kolme tviittiä tähän alle. ![]()

Antti Saari

Antti Saari

Antti Saari

USA:ssa haastava tilanne edessä H2/2023. Kymmenen pisteen kysymys on kuinka paljon kuluttajat jarruttavat ja kykeenekö FED reagoimaan ajoissa.

The spending slowdown is coming. The stock market should brace for impact.

Americans are facing many reasons to tighten their belts. That could spell trouble for 2023's red-hot stock market.

Suomen osakemarkkinoista kyllä huokuu tällä hetkellä että suomalaisten kuuluisaan asuntovarallisuuteen™ on vähäinenkin korkojen nousu osunut siinä mittakaavassa, että nyt asuntovelkaisten on myytävä pörssiosakkeitaan oli hinta mikä hyvänsä.

Pahoin pelkään, että se pahimmassa pulassa oleva asuntovelallisten joukko ei edusta sitä kansanosaa, jolla olisi sijoituksia sen enempää pörssissä kuin muuallakaan.

![]() Oliko tähän lähdettä vai omaa mutuilua?

Oliko tähän lähdettä vai omaa mutuilua?