Jotta REIT-sijoittamista ja tunnuslukuja voi ymmärtää, kannattaa lueskella alan blogeja ja kirjallisuutta, eikä luottaa tähän foorumiin. Tämä keskustelu on jo mennyt pahasti metsään eikä aiheesta inttäminen amatöörien kesken edes kuulu tämän ketjun ideaan. Jotka haluaa jatkaa inttämistä esim. O-keissistä tai siitä miten kaikki REIT:it on väärin analysoitu, niin ehdottaisin että sille perustetaan vaikkapa ihan oma ketju. Miten todennäköistä on että tässä on pointattu täysin uniikki kirjanpidollinen näkökulma markkinoiden tarkimmin seurattuun REIT paperiin? Ei täysin mahdotonta mutta en löisi vetoa sen puolesta.

Täällä puhutaan yleisesti REIT:stä, mutta niitä on eri tyyppisiä. Mihin täällä yleensä sijoitettaan (lista kopsattu netistä)?

- Office REITs

- Industrial REITs

- Retail REITs

- Lodging REITs

- Residential REITs

- Timberland REITs

- Health care REITs

- Self-storage REITs

- Infrastructure REITs

- Data center REITs

- Diversified REITs

- Specialty REITs (muut REIT:t)

Itse sijoitan Data center ja vähän myös Residentialiin (joka nyt lähinnä tarkkailussa). Data centereiden uskon vielä kasvavan rajusti, johtuen datan lisäyksestä joka johtaa siihen että sitä pitää myös säilyttää jossain. Esim sähköautot, internet of things ja mitä näitä on.

Kyllähän noita on luettu. Mutta esim. kirjoilta on vaikea kysyä “ymmärränkö nyt ihan oikein?” Joten kun huomasin ainakin kolmen eri tahon puhuvan samoja asioita, mitä olen itsekin lukenut, mutta kiistelevän niistä, niin ajattelin listata muutaman kohdan omin sanoin varmistaakseni että kai ne asiat nyt kuitenkin vielä kaikkien mielestä pätevät (vai olenko pahemmin pihalla kuin uskoinkaan, mikä olisi yksinään arvokas tieto joka ei kirjoista ole selvinnyt). Kohteeksi valikoitui nyt Juippi kun satuin hänen viestinsä kohdalla painamaan Vastaa-nappia.

Muuten… Ettei jää epäselväksi, niiin ymmärrän että REIT-yhtiöiden tuloksentekovälineet, eli kiinteistöt, voivat kestää satojakin vuosia (toisin kuin kännykät, jotka vanhenevat viimeistään tekniikaltaan, jos eivät ensin malliltaan ja brändiltään) ja usein (yleensä) niiden huollosta vastaa vuokralaiset, joten nettotuloksen säästeleminen olemassaolevien kiinteistöjen uusimiseen on triviaalia hommaa. Siinä mielessä osingonmaksu vs. poistot ja arvonmuutokset eivät ole olennaisia, vaikka ennemmin tai myöhemmin vuokrat muuttuvat vastaamaan arvonmuutoksia, ja toisinpäin kun kiinteistöjen arvot muuttuvat vastaamaan niistä saatavia vuokria.

Ja en siis ota kantaa tai edes välitä mitä tuossa Realty Incomen postatussa taulukossa “deprecation and amortization” pitävät sisällään. Kunhan vain yleisesti varmistelen poistojen kattamisen tuloksella järkevyyttä ennen osingonjakoa.

(Muokkaus: Kun nyt mietin, niin kiinteistöfirmojen depreciationin suhteen taidan olla totaalisen pihalla. Pitää oikeasti lueskella niistä enemmän.)

Industrial, residential, data center ja diversified olisi pääasiassa tähtäimessä.

Esimerkkeinä nuilta vaikka STAG, ESS, DRL ja WPC. Omistuksessa / tarkkailussa itsella nuo kaikki.

Itse en sinänsä pidä “kirjaa”, millainen REIT se on. Enemmän tutkin historiallista kurssia ja osinkoa, sekä tämän päivän numeroita, yleistä konsensusta eri forumeilla ja näkemyksiä/suosituksia sijoitusartikkeleissa. Käsittääkseni monet REITit ovat myös diversifioituja (esim. Office + Residential), joten niitä ei voi yhteen REIT-tyyppiin lukita.

Itselläni myös DLRää ja STAGia, muut vielä seurannassa ilman ostoja.

Minä katson myös sitä että uskonko kyseisellä REIT:n alalla olevan tulevaisuutta ja kehitysmahdollisuuksia. Ettei tarvitsisi olla heti myymässä.

5 vuotta kännykässä, asunnoissa pidempi aika.

Mieti nyt itsekin vähän. Jos sulla on 70-luvulla rakennettu asunto joka on saanut 50 vuotta “kasvattaa arvoaan” niin onko tämä asunto arvokkaampi kuin vastavalmistunut samankokoinen asunto, joka ei ole saanut yhtään kasvattaa arvoaan? Homma menee niin että siihen 70-luvulla rakennettuun asuntoon on (toivottavasti) tehty remontteja joihin on mennyt rahaa ja siltikään asunnosta saatava summa rahaa ei yllä uudiskohteen arvoon. Miksi näin? Poistot.

@KalleH

ei varmasti. Inflaatio oli 80-luvulla yli 10 %. Jos inflaatio on 10 % ja asunnon arvo kasvaa 10 %, häviät vain rahaa kun joudut maksamaan arvonnoususta verot.

No ei taida olla samat hankintahinnatkaan.

Mun puolesta tähän poistokeskusteluun johtaneet ja kaikki siihen sotkeutuneet viestit saa liputtaa ja tunkea johonkin roskakoriin.

YP: Pinnatkaa vaikka joku tällänen threadiin, kiitos: How to Analyze REITs (Real Estate Investment Trusts)

How to Analyze REITs (Real Estate Investment Trusts)

Reviewed By SOMER ANDERSON

Updated Oct 7, 2020

“Julkisesti noteeratun REIT-yhtiön jakama osinko on luonnollisen henkilön ja kuolinpesän saamana kokonaan veronalaista pääomatuloa.”

Reit osinkojen verotus on mennyt minulta ihan kokonaan ohi vaikka näitä on penkonut jo useamman kuukauden. Olin ollut käsityksessä että ennakonpidätys menee 25.5% mukaan niin kuin muissa osingoissa. ![]()

Ei kyllä uskoisi, että ollaan REIT-ketjussa, aika karseeta luettavaa kun ei ole tunnusluvut ole edes hallussa ja puhutaan GAAP tuloslaskelmista.

Pääsiskö näillä alkuun?:

Olen kieltämättä hieman pettynyt ettei kukaan ole tosiaan jaksanut tarttua näihin esittämiini argumentteihin, tämän kun on tarkoitus olla keskustelupalsta. Sijoituksen tuottoa voi laskea joko tuloslaskelmien perusteella tai kassavirtojen perusteella. Laskin nuo luvut auki konkreettisen sijoitusesimerkin kautta aikaisemmin. Jos sijoittaja saa osingot ja osallistuu anteihin, kassavirta on negatiivinen. Logiikka: jos antiin osallistuminen on epähoukuttelevaa, myös osakkeen ostaminen pörssistä on epähuokuttelevaa. Jos mitataan varallisuuden kasvua, se kasvaa ROEn mukaisesti.

Osingot vain tipahtavat tilille joka kuukausi ja kurssikin menee ylös. Miksi vaivautua miettimään mitään? Warren Buffettin sanoin: “Nothing sedates rationality like large doses of effortless money.”

@lokomotiivi

REIT-yhtiöistä keskustellaan tietysti REIT-ketjussa.

Hei Juippi, sanon nyt tämän suoraan ja toivottavasti ymmärrät. Avaa vaikkapa uusi ketju vaikkapa REIT-papereiden analysoinnista jossa voit jatkaa tätä asiaa niiden kanssa jotka jaksavat inttää kanssasi. Keskitytään tässä ketjussa muuhun.

Keskitytään tässä ketjussa REIT -sijoittamiseen. Aiemmin toimitetuissa @pandakarhu ja @lars74 linkeissä on kattavasti arvostuksen laskemiseen liittyvää perusasiaa REITien arvostuksen laskemiseen.

REITit poikkeavat suurimmasta osasta liiketoimintaa. Niissä ei tuoteta lisäarvoa palvelun tai tuotteen muodossa, vaan tuotto tulee vuokralaisten maksamista rahavirroista. Tästä johtuen useimmin käytetyt laskenta-arvot eivät ole valideja tai eivät tuota vertailukelpoista dataa. Huolto ja ylläpitokulut ainakin NNN-REITeissä menevät pääosin vuokralaisen kuluiksi.

@Juippi otti kohteeksi O - Realty Income -yrityksen. Kyseinen yritys toimii Retail- ja ostarivuokraajana. Tämän vuoden vuokratuotto on sattuneesta syystä todella vajaa aiempiin vuosiin nähden. Aiemmin sijoituscase on ollut validi. Kyllä, tältä vuodelta osinkoa olisi voinut leikata jos suhteuttaa vapaaseen kassavirtaan.

Koska REITien sijoituscase pohjautuu osinkoihin, monet toimijat haluavat pitää osinkotuoton jatkuvasti kasvavana. Tähän joukkoon kuuluvat monet alan toimijat, joihin Covid on vaikuttanut, esim. BPYU, SPG, O jne. Toiset ovat puolestaan leikanneet osinkoa. Tämä näkyy myöhemmin osinkohistoriassa ja heikentää mahdollisesti sijoituscasea tulevaisuudessa. Hetkellisesti osinkoa voidaan ylläpitää aiemmilla jakokelpoisilla varoilla, jopa lainalla tai anneilla, ylittäen tuloksen. Onko tämä järkevää, ei välttämättä, mutta yrityksen johdon päätös pitkän aikavälin sijoituscasen ylläpitämiseksi.

Vastaavasti monella muulla REIT-toimijalla vuokratuotto ei ole kärsinyt ja vapaata kassavirtaa on tullut normaalisti jaettavaksi. Ehkäpä niistä löytyy validimpia vertailukohteita? Myös laadukkaat retail/mall-REIT -toimijat saavat ensi vuonna kiinni aiemmasta toimintamallista ja tuloksentekokyky paranee, jolloin ulosmaksu on taas kestävällä pohjalla.

Eli keskustellaan, mutta ei vängätä - KIITOS!

Tämä artikkeli tuli sopivasti vastaan liittyen edellä olevaan keskusteluun. Ainakin tällä hetkellä avoimesti luettavissa.

Sektoreittain löytyy hyvä taulukko REITeistä, samoin eri mittareilla vertailuja.

Edit: kaikkia REITejä ei tuolta löydy, ei siis täydellinen vertailu.

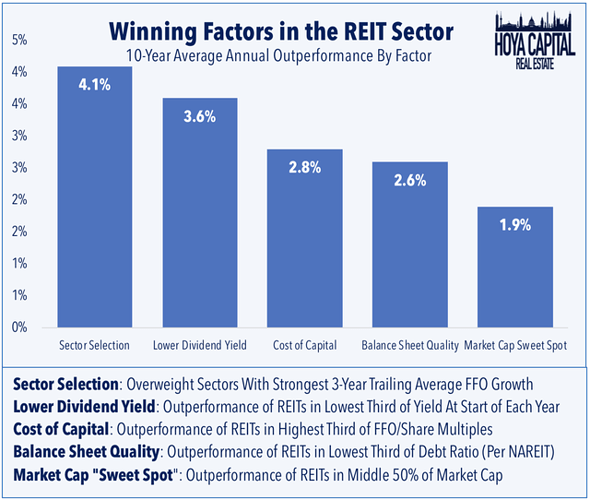

Most REIT Investors Buy Trash

Sektorilla on siis huomattava merkitys, mutta myös rajoitetulla payout ratiolla päästään pidemmällä aikavälillä potentiaalisesti parempaan kokonaistuottoon. Poikkeuksia tietysti on aina ja jokin toimija pärjää muita paremmin.

Artikkeli on toki kaupallisen toimijan tekemä, mutta pienellä suodatuksella erittäin hyviä pointteja REIT-analysointiin ja hyvien kohteiden löytämiseen.

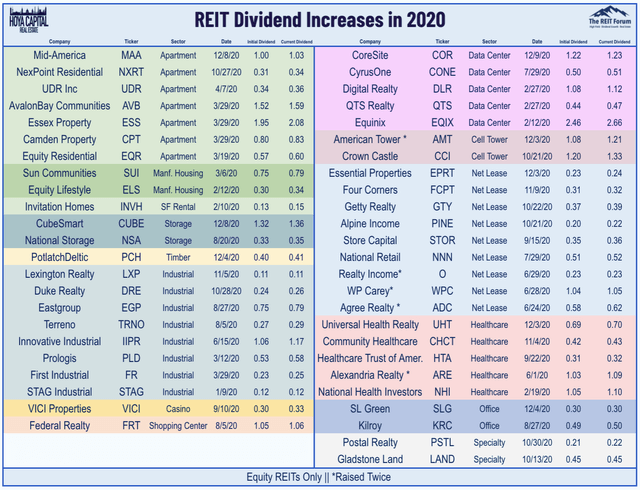

Ja tämä on se, mihin moni pyrkii: kasvava osinko.

Tässä taulukossa pitää olla, jotta sijoituscase on pitkällä aikavälillä sijoittajia kiinnostava. Mm. O - Realty Income on mukana, vaikkakin tämän vuoden tulosten perusteella ei ehkä pitäisi. ![]()

Vieläkö 10 vuoden päästä Realty on listalla mukana? Se vaatii hyviä investointeja ja pääoman kohdistamista hyviin kohteisiin, joista ilmeisen hyvä track record on taustalla.

Tämä voisi mennä hyvin myös kategoriaan yleiset kysymykset sijoittamisesta. Mitenkä olette yleensä toimineet sellaisten REITien kanssa, joidenka osakekurssin nousu on ollut kovaa ja näin pienentänyt osinkotuotto % huomattavasti?

Jos yritys pystyy kasvattamaan maksamaansa osinkoa ja yrityksen “tarina” on ennallaan niin holdailla vaiko myydä ja vaihtaa johonkin korkeampaa osinkotuottoa tarjoavaan REITiin?

Tuossa edellisessä postauksessa oli winning factors in the REIT sector. Jos kurssinousu meinaa lähinnä alempaa pääoman kustannusta ja pienempää osinkoa niin sehän on vain hyvä niin.

Toki joskus jonkun osakkeen hinta voi nousta tarpeettoman suureksi ja silloin on ihan perusteltua siirtää pääomia parempiin kohteisiin, mutta pelkän osinkotuoton perässä sokeasti juokseminen on sitä että toimii tietoisesti niin että väistää ylituottoa tuovia tekijöitä. Itse tykkään ylituotosta.

No, kysytäänkö näin päin:

Jos ostit vuonna 2020 paperia, joka maksaa 1 dollaria osinkoa / vuosi. Sitten sen kurssi nousee +30 % vuonna 2025, niin saatko silloin noista 2020 ostetuista vähemmän osinkoa? ![]()

Ja näin paikkasit ontuvan logiikan postauksestani. Kiitos.

Kurssinousun puolesta tilanne on ihan sama kuin missä tahansa muussa osakkeeessa.