Ulkomaiset osakkeet -ketjussa oli paljon keskustelua REIT-rahastoista ja tälle olisi sen pohjalta tilausta myös oman ketjun muodossa.

REITit mahdollistavat passiivisen ja yleensä hyvän osinkotuoton ja hajautuksen osakesalkulle, jonka takia nämä ovat olennainen osa omaa sijoitussuunnitelmaa.

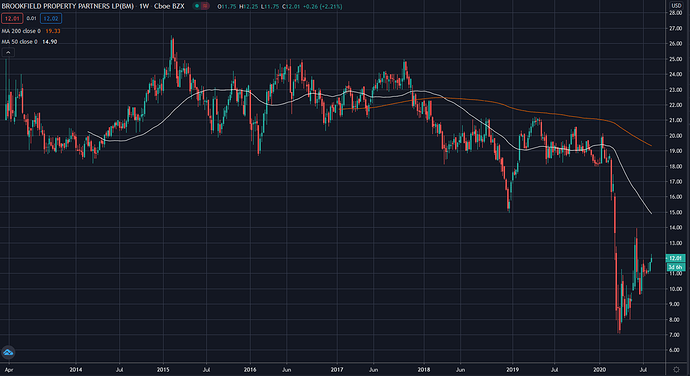

Kurssiliikkeitä ei kannata ihmetellä erikseen ja ketju ei ole niiden päivittäistä ihmettelyä varten ![]() .

.

REITit liikkuu usein kokonaisena sektorina ja päivämuutokset saattavat välillä olla yllättävän isoja. Pidetään keskustelu enemmän REITien fundamentti-, toimintaperiaate ja muulla yleisellä tasolla. Hyviä löytöjä ja arvonmäärityksiä toki on hyvä tuoda esille, niin kaikki voi voittaa.

Real Estate Investment Trust (REIT)

REIT-rahastot luotiin 1960-luvulla, jotta jokaisella kansalaisella olisi mahdollisuus sijoittaa kiinteitöihin ja saada niistä tuottoa. REITit mahdollistavat kiinteistöjen ostamisen pörssin kautta osakkeiden tapaan. Merkittävin syy sijoittaa on passiivinen vuokratuotto, jonka REIT jakaa osinkoina osakkeenomistajille (How do REITs Work? | Nareit).

Tässä käsitellään pääasiassa US-/Kanada REITejä, koska niillä on omat erikoispiirteet. Myös muualla maailmassa toimii asunto- ja kiinteistörahastoja tai vastaavia yrityksiä (esim. Cibus Nordic Real Estate AB, Ovaro Oyj).

REITit sijoittavat hajautetusti kiinteistöihin tarkoituksenaan tuottaa voittoa vuokratuloilla tai käymällä kauppaa kiinteistöillä. REITin avulla voit helposti sijoittaa hajautetusti useisiin kiinteistöihin, jolloin yhdestä kiinteistöstä aiheutuva riski pienenee. Lisäksi tällä tavalla sijoittamalla vältyt itse vuokraisännän mahdollisista velvollisuuksista, kuten esimerkiksi vuokralaisen etsinnältä. REIT tuovat mahdollisuuden sijoittaa myös eri maiden kiinteistömarkkinoille. Pelkkiin asuntoihin REITit eivät rajoitu, vaan on myös olemassa liikekiinteistöihin tai esimerkiksi hoivakiinteistöihin sijoittavia REIT-yrityksiä. Mahdollisuuksia on monia. (sijoittaja.fi)

Lainsäädäntö vaihtelee hieman eri maiden välillä, mutta muun muassa Yhdysvalloissa on tarkkaan säädelty, minkälaiset firmat saavat kutsua itseään REITiksi. Yhdysvalloissa toimivan REIT-yrityksen on sijoitettava vähintään 75 prosenttia varallisuudestaan kiinteistöihin ja vähintään 75 prosenttia yrityksen bruttotuloista on tultava kiinteistöistä, kuten vuokratuloista, kiinteistöjen myynnistä tai kiinteistölainojen korkotuloista… …REITin tulee maksaa vähintään 90 % verotettavista tuloistaan osinkoina osakkeenomistajille. (sijoittaja.fi).

Toimimalla sääntöjen mukaan REIT rahasto on vapautettu tai maksaa huomattavasti vähemmän veroja kuin normaalisti. REITien säännöt ja lisätietoa: Search Results | Nareit

Erilaiset REIT -rahastot:

-

Equity REIT (REIT tai eREIT): kiinteistörahastot, omistaa kiinteistöt ja vuokraa niitä eteenpäin eri toimintamalleilla.

-

Mortgage REITit (mREIT) sijoittavat asuin- ja kiinnityslainoihin, tuottaen lainoista saatavilla koroilla ja lainojen jälleenmyynnillä.

-

Hybrid REIT yhdistää edelliset, vivutusta lainoilla ja monimutkaisempia kokonaisuuksia

-

ETF: myös REITeistä on tehty omat ETF-rahastot, jotka sijoittavat koko alaan eri painotuksilla.

-

Preferred Stocks: osakkeiden, myös REITien erityislistauksia, joilla etusija tai korkeampi osinko, mutta myös rajoituksia (Preferred Stocks Lists - Find High Yield Dividends)

REIT sektorit:

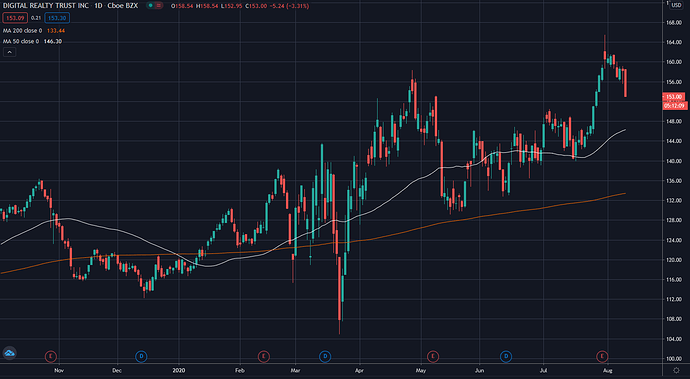

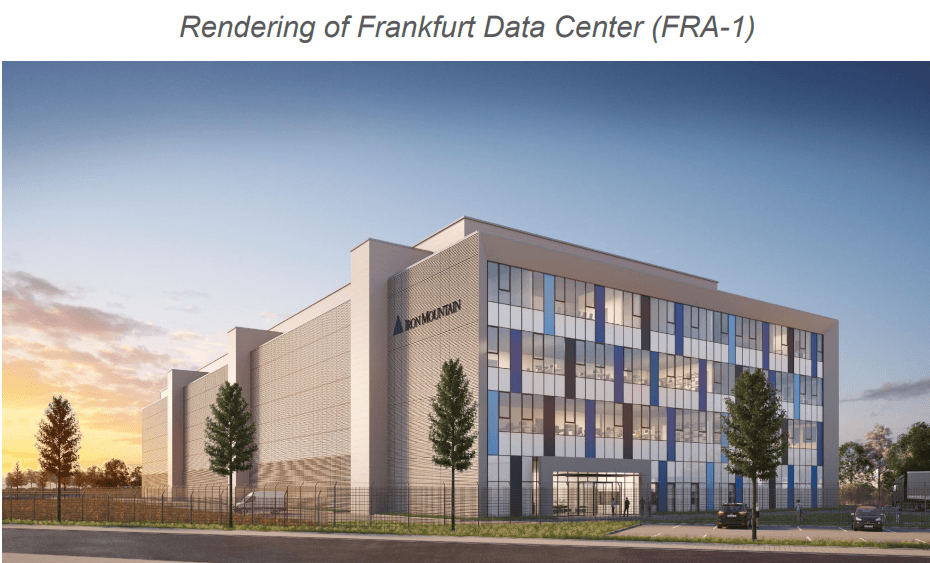

REITit jaetaan useisiin eri sektoreihin toimialan mukaan, mm. toimistot, teollisuus, hotellit, terveydenhoito jne. Myös uudempia esim telemastot ja datakeskukset löytyy valikoimasta.

Sektorit: REIT Sectors | Nareit

Riskit:

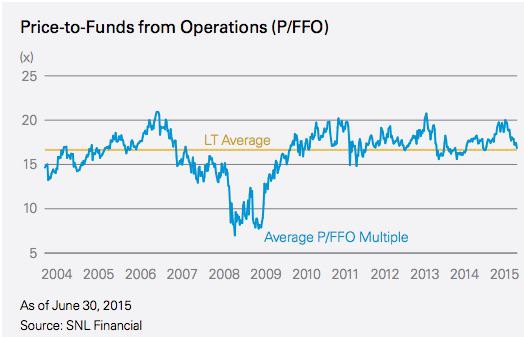

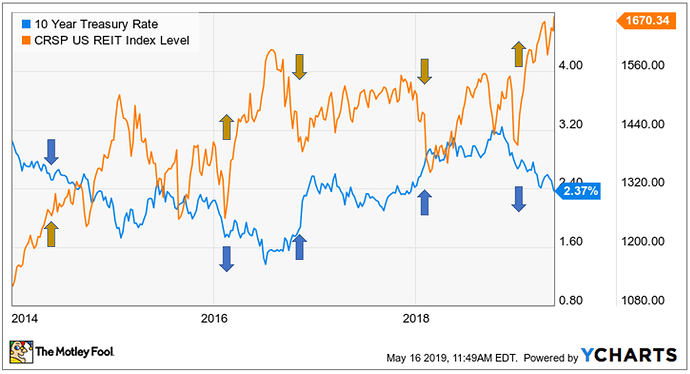

- REITit ovat voimakkaasti lainoitettuja pääomavaltaisesta luonteesta johtuen. Korkomarkkinat vaikuttavat REITien arvostukseen huomattavasti. Matalan koron aikana arvostus nousee, koska sijoittajat etsivät koroille vaihtoehtoisia tuottoja. Samalla rahastojen toimintaedellytykset paranevat, kun korkokulut ovat pienet. Korkojen noustessa REITien arvostus tulee alaspäin vastaavista syistä.

Tästä myös toisenlaista näkymystä, eli lainoituksia järjestelemällä tai nousumarkkinassa myös REITien arvo nousee, samalla kun muutkin assetit. - Rahastojen likvidiys kiinteistöjen muodossa on heikko. Eli jos jostain syystä rahaston tarvitsee muuntaa omaisuutta käteisen muotoon, kiinteistöjä voidaan joutua myymään epäedullisilla ehdoilla.

- Arvonlaskua voi tapahtua markkinoiden mukaan, mutta REITien (nimenomaan Equity REIT!) konkursseja tapahtuu todella harvoin: The First REIT Bankruptcy Since 2009, A New Institutional Data Source, And Our Updated Sector Outlook | Seeking Alpha

REITien puolestapuhujia ja hyviä artikkeleita:

https://seekingalpha.com/author/jussi-askola

https://seekingalpha.com/author/brad-thomas