Aika usein reshoring/backshoring tehdään niin että paikallisesti nostetaan automaatioastetta yms tuottavuutta lisääviä toimia, joilla pyritään kokonaiskulujen laskuun/pysymiseen samana. Vähemmän logistiikkaa, lähempänä asiakasta, osaavampaa työvoimaa, korkeampi automaatio, massakustomointi, jne. Toki nämä asiat tullee jossain vaiheessa myös sinne offshoreen, mutta ei ole kiveen kirjoitettu että kustannukset aina kasvavat jos tuotantoa tuodaan takaisin.

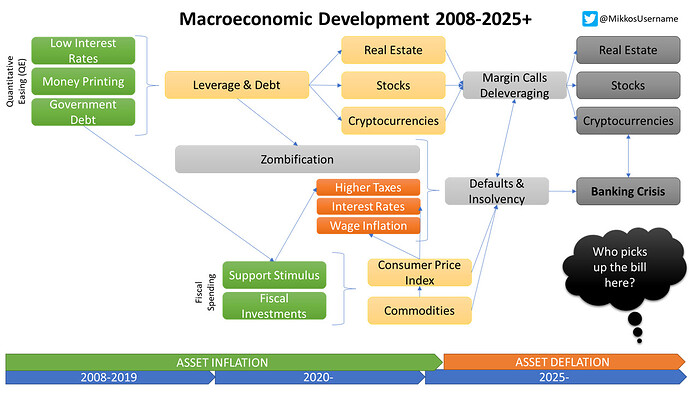

Askartelin ihan vaan selkeyttääkseni omaa ajatteluani tällaisen kuvion siitä miten nyt hahmotan kehityksen finanssikriisistä tähän päivään ja mitä arvelen että lähivuosina voi tapahtua jos tuo insolvency-kuvio todenteolla osuu tuulettimeen.

Vuosiluvut on tietysti tulevaisuuden osalta heitetty hatusta, enkä ole tässä tehnyt sen syvällisempää analyysiä. Kuva siis koskee lähinnä Yhdysvaltoja ja Eurooppaa.

Itse näen nimenomaan tuon zombifikaation ja moraalikadon todella pahana elementtinä taloudessa. Huomionarvoista on myös se, että kryptomarkkinan market cappi on nyt yli $2T ja sen sisällä on aivan järkyttäviä vivutuksia sekä suuri osa market capista koostuu hyvin kyseenalaisista projekteista. Vaikka krypto on vielä suht erillään ‘reaalitaloudesta’ ja siellä pyörii paljon harmaata/rikollista rahaa, jne… Niin näen että sen jättimäisen market capin takia se on otettava huomioon, eikä sen vivutusten takia tarvitse ihan kauheasti heilua kun alkaa paukkua.

Olisi kiinnostavaa kuulla @Marianne_Palmu ja @Sauli_Vilen kommenttia, tuli mieleen kun tänään kuuntelin hyvän euroalue-podcastinne. Toki muidenkin kommentti kiinnostaa myös ![]()

Erityisesti minua pohdituttaa;

- Kuinka paljon lisää stimulusta rahajärjestelmämme kestää?

- Mitkä ovat ne merkit jolloin keskuspankit alkavat lopettaa pumppauksen pakon edessä?

- Miten Jenkkien ja Euroopan tilanne eroaa Japanista?

- Kuinka todennäköistä että fiskaali-investoinnit (Biden infrapaketti yms) johtavat palkkainflaatioon?

Varmasti se jotakuinkin noin menee. Mun ajatus oli tuossa tuoda esille miten kiinailmiö on pitänyt inflaatiota alhaalla. Kotimaan kokonaisinflaatio pysyy matalana kotimaan ja halpatuotantomaan kustannusinflaatiosta huolimatta, kunhan halpatuonti kasvaa edellisvuodesta. Inflaation kiihtymiseen riittää jo halpatuonnin kasvun hidastuminen, ceteris paribus. Eli vaikka halpatuonti yhä kasvaisi mutta hitaammin kuin ennen, kokonaisinflaatio nousee.

Nyt tulee vaikeita kysymyksiä ![]() @Marianne_Palmu (tai @Juha_Kinnunen) on varmasti parempi vastaamaan, mutta yritän nyt itse vastata sen mitä osaan. Btw hieno kuva

@Marianne_Palmu (tai @Juha_Kinnunen) on varmasti parempi vastaamaan, mutta yritän nyt itse vastata sen mitä osaan. Btw hieno kuva ![]()

-

Tarkkaa määrää ei kukaan pysty sanomaan, koska kyseessä on luottamussysteemi. Mutta todennäköisesti tämä määrä on vielä merkittävästi enemmän mitä me osaamme ajatella.

-

En usko skenaarioon, että KP heittää hanskat tiskiin ja toteaa “game over”. Sen sijaan KP tulee keksimään uusia tapoja jatkaa nykysysteemiä. Niinhän se on tehnyt tähänkin asti (osakkeiden ostaminen KP:n taseeseen oli 2005 ihan absurdi ajatus). Siirrytäänkö pysyvästi ns. MMT maailmaan jossa KP:stä tulee kiinteä osa valtiota? On tärkeä muistaa, että kaikki maailman vaikutusvaltaiset tahot haluavat pitää systeemin kasassa ja mitään “great reset”:iä ei halua kukaan. Näillä tahoilla on käytössä kirjaimellisesti maailman kaikki resurssit (oikeus luoda rahaa, verotusoikeus, armeija yms.) ja näin ollen tämä lysti voi jatkua vielä yllättävänkin pitkään. On myös aina hyvä muistaa, että mitä vaihtoehtoja maailman pääomilla todellisuudessa on? US velkaantuminen huolestuttaa, mutta mihin ihmeeseen voit änkeä rahaa jos jätät pois liittovaltion velat ja dollarin? Toki samaan hengenvetoon voi todeta, että kuten piirtämästäsi kuvasta näkyy, niin luottamuksen mennessä on pudotus aika brutaali jos järjestelmää lähdetään todenteolla puhdistamaan.

-

Euroopan ja Japanin tilanne on hyvin samankaltainen (demografia, vaihtotaseylijäämä yms.), toki sillä erotuksella, että Japani on yksi yhtenäinen talous (vrt. euroalue/EU). Molempien talouksien rakenteelliset ongelmat myös ovat käsittääkseni suhteellisen erilaisia (Japanin ongelmana ei ole jäykät työmarkkinat yms.). US on mielestäni aika eri tilanteessa koska 1) king dollar on reservivaluutta 2) US talouskasvunäkymä on selvästi parempi pitkällä aikavälillä. US:lla on toki omat rakenteelliset ongelmansa (mm. eriarvoisuus yms.), mutta mielestäni on täysin selvää, että US kasvaa seuraavat 10-20v selvästi Euroaluetta tai Japania nopeammin.

-

Ottaen huomioon US työmarkkinoiden lähtötilanteen, niin pidän varsin todennäköisenä, että näemme palkkainflaatiota. Tämä ei sinänsä ole huono asia, koska se voisi helpottaa eriarvoisuus kuilun supistamista, kun yritysvoitoista osa siirtyisi työntekijöille.

Kiitos hyvistä vastauksista. Joo, tämä Asset Inflation voi siis hyvinkin jatkua yllättävän kauan. Hurjaa ajatella, että rahajärjestelmä, eläkejärjestelmä ja siten oikeastaan koko talous on assetteja inflatoivan talouspolitiikan panttivankeina.

Tässä alkaa tuntua että zombifikaatio (valtioiden ja firmojen) ja moraalikato ovatkin se suurin riski josta tämä homma lähtee vuotamaan. Ympäristökatastrofi olisi villinä korttina.

Kyllä tässä voi helposti myös nähdä skenaarion jossa tämä nousu jatkuu vielä vuositolkulla.

Kiitos minunkin puolestani @Sauli_Vilen ille vastauksista ja etenkin @Artisti lle erinomaisesta kysymyksestä! Jotenkin mä luulen että verotusta aletaan muuttaa dynastioita hillitsevään suuntaan.

Kerrotaan, että ay-pomo Walter Reuther oli joskus viime vuosisadan puolivälissä ollut tutustumassa Fordin tehtaan huippumoderniin, automatisoituun kokoonpanolinjaan, ja tehtaan johtaja kysyi: “Walther, sanopa miten aiot saada nuo koneet maksamaan liittonne jäsenmaksuja.” Tähän Reuther: “sanopa sinä, montako Fordia aiotte myydä niille”.

Nykyään työntekijöiden neuvotteluaseman yhä jatkuvaa heikkenemistä pitää uhkana talouskehitykselle mm. Ray Dalio ja Warren Buffett.

Jos verotuksen proggressiota aletaan nostaa kansainvälisesti koordinoidusti, assettien arvostuskuplaa tuskin syntyy. Samansuuntaiseen tulokseen päästäisiin varmaan inflaatiolla, joka voidaan hyvinkin sysätä liikkeelle tulleilla ja veroilla. Taantumaa ei kyllä silloin voida välttää.

Moikka,

erinomainen kuvio kuvaamaan talouden/markkinan kokonaiskuvaa! Sauli vastasikin osuvasti kahteen ensimmäiseen kysymykseen, joten lisään vain jälkimmäisiin omalta osaltani pari huomiota.

-

Miten Jenkkien ja Euroopan tilanne eroaa Japanista?

Etenkin Euroopassa yhteisenä ongelmana Japanin kanssa on demografia, kuten Sauli mainitsikin. Mielestäni Japanisaatiota käsitellessä on hyvä katsaista myös historiaan ja seikkoihin, jotka johtivat tasetaantumaan ja talouden näivettymiseen takavuosikymmeninä. Yhtenä tekijänä olivat väärin ajoitetut raha- ja talouspoliittiset toimet. Nimittäin 1990-luvun menetetyllä vuosikymmenellä Japanin keskuspankilta kesti turhankin kauan ennen QE-ohjelmien aloittamista ja kaiken lisäksi talouspoliittisia elvytystoimia kyllä aloitettiin, mutta myös kiristyksiä tehtiin. Suuri kiristys oli kuluttajaveron nosto vuonna 1997 juuri ennen kriisiä. Tämä aloitti Japanissa vaarallisen deflaatiokierteen, joka vei hintojen lisäksi palkat mukanaan laskuun. Samaan aikaan velkaantuminen kiihtyi. Tässä matalan inflaation ja hitaan talouskasvun kierteessä Japanin voidaan tulkita olevan edelleen. Nyt tätä liian vähän liian myöhään -kierrettä on yritetty välttää viimeiseen asti, jotta Japanin tie väistettäisiin. Tuloksia on vaikea arvioida, koska ne näkyvät vasta vuosien kuluttua. Tosin ylilyöntienkin ja talouden ylikuumenemisen mahdollisuus on olemassa. -

Kuinka todennäköistä että fiskaali-investoinnit (Biden infrapaketti yms) johtavat palkkainflaatioon?

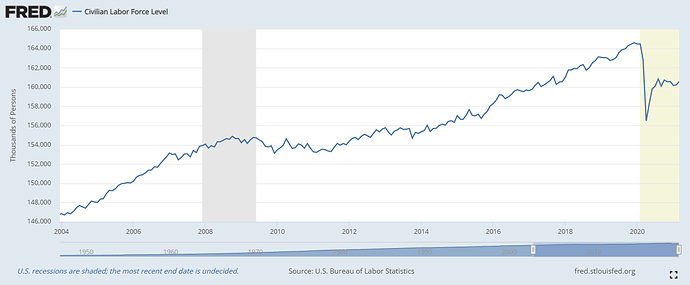

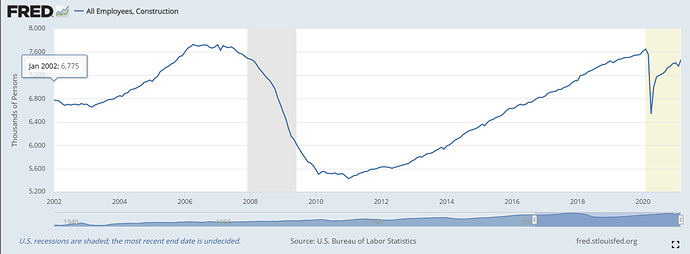

Kyllä se täysin mahdollista on, mutta näkynee viiveellä. USA:n työmarkkinalla on elpymisestä huolimatta edelleen vajetta mm. rakennussektorilla (ks. kuvio), jonka suurena työllistäjänä infrapaketti olisi. Lisäksi työvoiman ulkopuolella on iso porukka, joka pitäisi saada mukaan työmarkkinalle ja vielä työllistettyäkin.

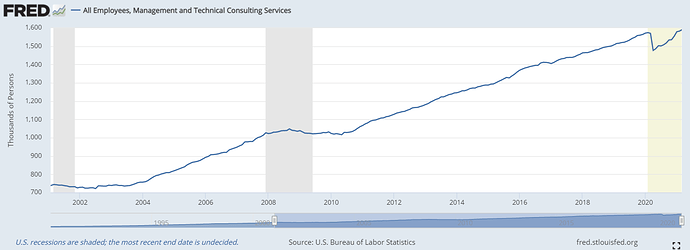

Palkkainflaation kiihtymiseen tarvittaisiin ensin työmarkkinan vajeiden kuromista umpeen ja senkin jälkeen kysynnän kasvua. Tähän puolestaan vaikuttaa mm. työvoiman liikkuvuus. Luonnollisesti sektorikohtaiset erot ovat työmarkkinalla tällä hetkellä suuria: esimerkiksi konsulttipalveluissa työllisyys on kivunnut jo yli kriisiä edeltävän tason ja sama on tilanne useissa muissa asiantuntijapalveluissa, jossa osaavasta työvoimasta riittää kysyntää.

Kiitos @Marianne_Palmu täydennyksestä. Nimenomaan kapasiteetin käyttöaste ja työttömyys pitävät inflaatiopaineita kurissa. Siksi sysäyksen on tultava tulleista ja veroista. Kun inflaatiokierre saadaan liikkeelle, sillä on mahdollisuus kiihtyä, ellei tule taantumaa.

Sekä globalisaatio että automatisaatio ovat heikentäneet työntekijän neuvotteluvoimaa. Mutta siinä ei ole kaikki. Automatisaatio lisää myös rakenteellista työttömyyttä, elleivät työmarkkinat jousta tarpeeksi. Annan esimerkin: kirjanpitäjän ammatti on muuttunut tiedon tallentamisesta myyntihenkiseksi konsultoinniksi. TE-toimistoissa ihmetellään, miksi tilitoimistot valittavat työvoimapulaa vaikka työttömiä kirjanpitäjiä on jonoksi asti. Heidän kohdallaan kyse ei ole ammatillisen osaamisen puutteesta vaan siitä, ettei uusi työnkuva vastaa heidän persoonallisuuttaan! Asia jota ei voi kyllin korostaa ja jota ei tunnu millään käsitettävän. Kirjanpitäjä on vain yksi esimerkki monien joukossa. Sihteerien ja muiden sisäisten taustapalveluiden korvaaminen ohjelmistorobotiikalla on johtanut siihen, että kaikki tekevät assistenttien töitä jossain määrin itse jollakin siihen tarkoitetulla sovelluksella tai pahimmillaan kymmenellä. Uusi työntekokulttuuri edellyttää valitettavasti entistä yksipuolisempaa persoonallisuus- ja kyvykkyysjakaumaa.

Makrokeskustelu-pointti on, että ihminen ei aina onnistu siirtymään vanhasta työnkuvasta uuteen. Monet joutuvat vaihtamaan ammattia ja monet joutuvat kokonaan pois töistä. Koska työmarkkinoiden jousto on mitä on ja osa tarvitsee uudelleenkoulutusta, tällaista siirtymää on käynnissä enemmän ja enemmän. Niinpä voidaan puhua jo rakenteellisen työttömyyden lisääntymisestä.

(Minulla olisi tähän ratkaisuehdotuksiakin mutta en mene politiikkaan tässä.)

Hyviä pointteja ja kiitos vastauksista. @Tompe myös nostaa hyviä pointteja tuosta palkkainflaatiosta.

Näyttää tosiaan siltä että palkkainflaation osalta tilanne on polarisoitunut, kuten kaikki tuntuu nyt tekevän länsimaiden talouksissa. Tänäänkin kuultiin paperikoneen alasajosta Kemissä, kun taas it-osaajista on huutava pula.

Tässä voi olla edessä erikoinen tilanne, jossa it- ja digitalisaatio-osaajista tulee niukkuusresurssi joka estää niiden yhtiöiden, jotka eivät pysty näitä osaajia houkuttelemaan/ostamaan, kilpailukyvyn kehittymisen. Jos et automatisoi ja digitalisoi, jäät auttamatta jälkeen!

Kiinasta ja Intiasta näitä osaajia puskee kyllä markkinoille, mutta monissa tapauksissa homma pitää hoitaa pitkälti paikallisesti.

Polarisoituminen myös tuntuu tapahtuvan isossa kuvassa kasvuyritysten ja zombie-legacyfirmojen kanssa. Osa firmoista tykittää hulluna eteenpäin ja markkina ottaa etukenoa antamalla (kymmenien) miljardien market cappeja firmoille, jotka ovat pelkkä lupaus tulevasta.

Todella jännittävää nähdä mihin tämä kuvio kehittyy koska toisaalta uudistumista ja uuden luomista tapahtuu hurjasti, mutta myös talouden jotkut osat mätänevät pystyyn.

Parempi yrittää olla siellä terveellä puolella itse.

Lähetin muutamia työhakemuksia, kun olen määräaikaisella. Määräaikaisiin paikkoihin oli toiseen 32 ja toiseen 34 hakijaa, en päässyt haastatteluunkaan. Vakituisia paikkoja hain kolmea, kahdesta en kuullut mitään yhteen pääsin haastatteluun ja sinne oli ollut 29 hakijaa ja aikoivat haastatella 6 hakiijaa joista papereiden perustella kaikki ok ja tasaväkisiä, en tullut valituksi ottivat jonkun Nokialla töissä olleen paremmalla palkalla. Märäaikaiset It-ohjelmistoje ylläpitoa yms, vakituinen softatiimien vetäjän paikka. Eli IT-alalla kaiken työvoimapulapropakanda valehtelun taustalla työvoimaa kuitenkin riittää oikein mainiosti valittavaksi asti. Toki tämä ei ollut pääkaupunkiseudulla mutta kasvukeskuksessa kuitekin.

Ikävä kuulla, mutta pääsit kuitenkin hyvin lähelle eli sinnikkäästi vaan papereita sisään myös avoimella haulla isoihin firmoihin, niin ajan mittaan tärppää.

Hyvä huomio että it:ssäkin tilanne polarisoitunut. Taitaa Advisor/liikkeenjohdon konsultti/arkkitehti, design ja full stack dev olla ne halutuimmat. Kannattaa myös katsoa kaupallisia rooleja.

Sori offtopic

Tätä samaa asiaa Verneri, Marianne ja muut ovat esiin nostaneet. Ei varsinaisesti mitään uutta informaatiota, mutta vähän synkkää makrokuvaa Euroopasta. Tässä vielä mielestäni tärkein pointti artikkelista; “never have borrowing costs in the euro-area been so disconnected from risk”

Oliskohan uusi normaali velkojen suhteen tämä Hurrin muutama vuosi sitten kirjoittaman artikkelin mukainen. Eli elvytys kaakkoon jatkossakin, koska lopulta me ollaan velkaa itsellemme.

Itse en ainakaan ihan heti näe sellaista ulospääsyä näistä veloista, joka ei tarkoittaisi kunnon pörssiromahdusta ja lamaa. Koko euro alueella.

Siis mitä? Elvytys koilliseen, siis ylöspäin oikealle, ei kaakkoon eli alaspäin oikealle, toivoo purjehtija-Juurikki.

Juurikki itse lopetti jo aikaa sitten kirjanpidon, (palj)onko oikea tasku velkaa vasemmalle taskulle, vai oliko se toisinpäin.

Euro on mittakeppi, jonka välttämättömyys on sen arvon tae. Euroalueella voidaan aina välillä tehdä eri keskuspankkien välillä tasapuolisesti

valtion velkojen muuttamista nollakorkoiseksi tuhatvuotiseksi bulletiksi eli kerralla takaisin maksettavaksi velaksi. Inflaatio hoitaa ongelman tai jos ei hoida, ei syyllisiä voi enää laittaa vastuuseen. ![]()

Pitäis aina muistaa hokea KoKaLoLa, kun miettii näitä ilmansuuntia (vika ei tietty ole oikein, mutta on helpompi muistaa). ![]()

En minäkään näitä velkamääriä muista, enkä usko että sillä oikeasti on enää väliäkään. Vaikka keskusta nyt yrittääkin saada velanoton kuriin.

Kyllä kaakkoon on ihan oikea ilmaisu ja tarkoittaa täysille. Sanonta nupit kaakkoon tulee volume-nupista (jonnet ei muka muista? Ei kai siitä niiiin kauan ole…) sorry off-topic

Sijoittajan näkökulmasta kun katsoo niin inflaatio taitaa nyt olla huipussaan, kun katsoo mitä eri valuutoilla saa osakkeita tai varsinkin cryptoja. Toki kun inflaatio menee läpi myös kuluttajatuotteisiin, niin pienenkin ehkäpä pakollisen korkotason nousun seurauksena on, että zombifirmat nurin ja tästä kierteenä massatyöttömyys.

Uppia ajankohtaiseen ketjuun.

Sieltä se inflaatio tulee ja helppo veikata sen vielä kiihtyvän merkittävästi.

Olen tässä hetken katsellut sivusta pörssien kehitystä ja maailman menoa. Osakemarkkinoilla tunnelma on euforinen ja eri pörssien yleisindeksit ovat tehneet uusia ath-lukemia toistensa perään, vaikka reaalitaloudessa on ollut vuosikymmeniin pahin shokki. Ymmärrettävästi pörssikurssit eivät korreloi reaalitalouteen lyhyellä aikavälillä. Perinteiset osakkeiden ja talouden tunnusluvut varoittavat vaarasta. Pe-, Shillerin pe-, pb, ps- luvut yms perinteiset tunnusluvut ovat ääriasennossa verrattuna historialliseen dataan, velkavivun käyttö on korkeimmillaan ainakin 30 vuoteen, retail -sijoittajat ovat taas innostuneet spekuloimaan ja ipo/spac -markkina on käynyt kuumana. Erityisesti tappiollisten listautumisten suuri osuus listautumisista ei ole historiallisesti luvannut hyvää. Löysää rahaa siis on ja sijoittajien riskinottohalu on huipussaan. Miksi näin on ja erityisesti jatkuuko se myös tästä eteenpäin?

Koronakriisin vuoksi tehdyt globaalit sulkutoimet ja niiden kerrannaisvaikutukset olivat taloudelle valtava shokki. Talouteen kohdistunut shokki oli suurempi kuin viisi edellistä lamaa/taantumaa yhteensä ja vain neljänneksessä keskimääräisen laman kestosta. Reaalitalouden shokki oli siis todella syvä ja lyhyt. Keskuspankkien ja valtioiden talouspoliittinen vaste oli myös äärimmäinen. Keskuspankit ja valtiot pelastivat kaiken. Konkurssiin ei päästetty juuri ketään. Esimerkiksi Yhdysvalloissa matalapalkkaaloilta irtisanottujen ihmisten tulot kasvoivat, kun he joutuivat työttömiksi. Tämä oli luultavasti välttämätöntä. Julkista ja yrityssektorin velkaa oli kertynyt finanssikriisin jälkeen niin paljon, että kehittyneissä talouksissa näiden velkojen reaalinen takaisin maksu oli mahdotonta jo ennen kuin koronasta oli tietoakaan. Zombi -yrityksiä ei voitu päästää nurin. Historiallista dataa tarkastellen yksityissektorin hoitamattoman velan ja työttömyysasteen välillä on vahva korrelaatio. Tämän korrelaation ei voitu antaa toimia normaalisti. Oli pakko pelastaa kaikki ja siirtyä markkinataloudesta suunnitelmatalouteen. Tämä keskuspankkien ja valtioiden vaste siis muutti yksityisen sektorin velkataakkaa julkisen sektorin velaksi. Tämän velan keskuspankit sitten ostivat markkinoilta omiin taseisiinsa. Vaikka akuuttikriisi on ohi tämä julkinen velkaantuminen näyttää jatkuvan kiihtyvään tahtiin. Pelastuspakettia tehdään aina edellisen perään ja loppua ei näy. Mihin tämä johtaa?

Osakemarkkina käy siis kuumana, julkinen velka kasvaa ja markkinataloudesta on ainakin osittain siirrytty suunnitelmatalouteen, jossa valtioiden ja julkisen sektorin rooli on korostunut. Keskuspankkien määrällinen elvytys ja velan monetisointi on pitänyt valtioiden korkokulut vielä ainakin toistaiseksi siedettävällä tasolla. Vaikka valtioiden velkakirjojen nimelliset korot ovat jo nousussa, reaalinen korkotaso on vielä voimakkaasti negatiivinen. Jos raaka-aineiden hinnat jatkavat nousuaan, inflaatio-odotukset nousevat entisestään ja ihan kestävää palkkainflaatiotakin saattaa syntyä. Tällöin inflaatiosta voi tulla pysyvä ilmiö. Kasvavan inflaation olosuhteissa velkakirjasijoitukset tuottavat nopeasti sijoittajille tappioita. Näissä olosuhteissa valtioiden velkakirjamarkkinalta loppuu yksityissektorin ostajat ja korkoihin tulee nousupaineita. Demokratioissa poliitikkojen on hyvin vaikea lopettaa velkaantumista ja keskuspankkien on siis nopeasti lisättävä velkakirjojen ostoja paikatakseen valtioiden alijäämät ja yksityissektorin myynnit. Velkaantuneet valtiot ja yksityissektorin zombiyritykset eivät kuitenkaan kestä suurempia korkokustannuksia. Keskuspankit voivat olla nopeasti pakotettuja korkotason kontrollointiin ja entistä negatiivisempiin reaalikorkoihin. Mitä jos kontrolli pettää ja luottamus keskuspankkeihin ja valtioiden velanhoitokykyyn alkaa heiketä? Onko seurauksena hallitsematon inflaatio, jossa keskuspankilla ei ole työkaluja käytettävissä?

Kasvava velkataakka siis haudataan keskuspankkien taseisiin ja juhlat jatkuvat ainakin toistaiseksi. Keskuspankkiirit vakuuttelevat vielä, että heillä on tarvittaessa työkaluja inflaation hillintään. Mitä nämä työkalut ovat, jos reaalikorkoja ei voi nostaa positiivisiksi? Onko keskuspankin mahdollista myydä velkakirjoja takaisin markkinoille tappiolla ja siten poistaa m2 rahaa taloudesta?

Yhtä kaikki makroympäristö on poikkeuksellinen ja haastava. Onko tällä kertaa kaikki toisin ja omaisuuserien korkea arvostustaso perustuu nimittäjän eli valuutan heikkenemiseen? Todennäköisempää lienee kuitenkin se, että tällä kertaa kaikki ei kuitenkaan ole toisin ja kupla puhkeaa.

USA:n kansantalouden tilanne on juuri nyt valtavan mielenkiintoinen. Verrattuna vain 16 kk takaiseen tilanteeseen kaikki on mullistunut.

Tammikuussa 2020 muotitermi oli great moderation. Moni oli sitä mieltä että klassinen boom-bust cycle oli historiaa ja tilalle oli tullut rakenteellisesti hitaamman mutta tasaisemman kasvun kausi. Taloudella ei nähty olevan rahkeita kehittää oikein kunnon buumia jota Fed sitten jarruttelisi ja ajaisi talouden taantumaan.

Tällä hetkellä USA:ssa suurin piirtein kaikilla reaalitalouden ja pääomamarkkinoiden toimijoilla on odotuksissa tosi hurjat talouskasvulukemat tälle vuodelle ja vahva kasvu myös ensi vuodelle.

Entäpä jos suhdannesykli päättää tehdä kiusaa? Uusi suhdannevaihe eli talouskasvun nopeutuminen tai hidastuminen alkaa yleensä yllätyksenä. Se ei ole ennenkään totellut ennustelijoita.

Mahdollisuuksia on että kesälle tai syksylle saadaan tosi kiehtova tilanne.

Fed lopetti viime vuonna kokonaan tulevaisuuden datan ennakointiyritykset. Katsovat rauhassa dataa sitä mukaa kun sitä tulee.

Oletetaan että kesällä tai syksyllä inflaatio-odotusten nousu jatkuu yli Fedin kipurajan ja se joutuu kiristämään rahoitusoloja. Varallisuusarvot laskevat laajalla rintamalla nykyisiltä ennätystasoilta ja tulee ihan merkittävä anti-wealth effect. Leikitelläänpä ajatuksella että tämä tapahtuu tilanteessa jossa talouskasvu on jo valmiiksi selvästi hidastumassa. Sitä ei vaan siinä kohtaa vielä yleisesti ymmärretä. Koska talouden kaikki toimijat ovat asemoituneet vahvaa talouskasvua ennakoiden, moni niistä on tällä kertaa haavoittuvaisempi yllättävälle suhdanteen viilentymiselle kuin 2010-luvun yleisesti vaisun talouskasvun oloissa oli normaalia. Loppukysynnän jääminen odotuksista kertautuu klassisesti sitä mukaa kun toimitusketjuissa mennään kauemmaksi kuluttajien päivittäisistä välttämättömyystarpeista kestokulutustavaroihin ja varsinkin raaka-aineisiin.

Tässä olisi sellainen cocktail että lähtökohtaisesti kohtuullisen harmiton ja lievä suhdanteen viilentyminen voi lipsahtaa taantuman puolelle.

Siinä kohtaa sitten katsotaan taas mitä uusia kaneja Fed vetää hatustaan.