@Sauli_Vilen Näin saatiin raivattua aikaa kalenteriin ja tässäpä näitä omia ajatuksia olisi hieman tarkemmin. Pahoittelen jo valmiiksi kirjoitusvirheitä, aikaa ei hirveästi ole nyt oikolukea omaa tekstiä. Yritän pitää tämän edes jotenkin tiiviinä, tarkemminkin joitain asioita olisi voinut käydä.

Kun mietitään mahdollisimman optimaalista tapaa ilmaista analyysin “ydin”, on tärkeää lähteä miettimään alkuun sitä sijoituspsykologiaa jonka vietävänä piensijoittaja on. Piensijoittaja operoi myös erittäin puutteellisilla tietotaidoilla ja ajankäyttökin on aika vähäistä. Harva oikeasti ymmärtää DCF-mallin ajatusta tai matematiikkaa sen syvemmin. Nippa nappa P/E osataan selittää ulkoa opeteltuna mutta todellisuudessa senkään käyttökelpoisuutta ei ymmärretä.

Minun mielestäni yksityissijoittajaan eniten vaikuttavia psykologisia harhoja on:

- Annetaan liian suuri painoarvo tuoreelle kurssikehitykselle / lähihistorialle ja ekstrapoloidaan tätä tulevaisuuteen

- Ankkuroidutaan tiettyihin numeroihin (vanhat kurssitasot etenkin lähihistoriassa, Inderesin tavoitehinta)

- Kuvitellaan oma osaaminen paremmaksi kuin se todellisuudessa on. Tähän liittyy myös se, että keskivertoihmisen matemaattinen ymmärrys on usein myös hyvin vajavaista.

Kun tällainen piensijoittaja “lukee” (lue: katsoo Inderesin analyysin otsikkotasolla) teidän analyysiä, homma menee hyvin helposti siihen, että tavoitehinta vie huomion. Varsinainen sanallinen suositus (osta/myy) on jopa toissijainen. Aivan liikaa näkee sitä, että ihmiset vertaavat sen hetkistä kurssihintaa tavoitehintaan ja laskevat näin tuotto-odotuksen, minkä pohjalta sijoituspäätös syntyy.

Nyt seuraa 2 kehitysajatusta, joista ensimmäinen on suunnattu näille piensijoittajille joista olen ylhäällä puhunut. Kehityskohde 2 on sitten niille enemmän valveutuneille sijoittajille, jotka haluavat oikeasti ymmärtää asioita. Noin yleisesti sanottakoon jo, että mielestäni numeraalisia tavoitehintoja ei tule missään tapauksessa asettaa pidemmälle aikavälille, koska osumatarkkuus sen kuin kärsisi entisestään.

1) Kehitysajatus vähän markkinoita seuraavia ajatellen:

Minun mielestäni tavoitehinnat on konseptina sellainen, joka olisi syytä jättää historiaan. Inderes voisi tässäkin asiassa olla suunnannäyttäjä ja luopua numeraalisesta tavoitehinnasta, koska se ei tuo oikeasti lisäarvoa ja johtaa vain harhaan valveutumattomia. Joo ymmärrän toki että Inderesin tehtävä ei ole olla mikään holhooja, mutta kun lisäarvoa tuo ei tuo oikein kenellekään, niin miksi se pitäisi antaa? Tässäkin lähinnä syynä taitaa olla vain “historialliset syyt” eli koska näin on aina tehty. Toki kun kaikki talot tekevät näitä tavoitehintoja, niin Kauppalehti ja muut saavat kivoja uutisia missä vertailla ja summata eri firmojen asettamia targetteja. Tavoitehinnoissa on kuitenkin paljon ongelmi, joita on käsitelty kattavasti jo tuossa ylhäällä, joten en niitä nyt ala sen tarkemmin toistamaan.

Numeraalisen suosituksen poistamisen ohella tuota sanallista ohjausta voitaisiin lähteä myös kehittämään. Osakepoimija pyrkii saamaan ylituottoa suhteessa indeksiin, tai näin ainakin pitäisi olla. Toki monille on myös muita syitä omistaa osakkeista suoraan. Suosituksissa mielestäni tämä asia olisi syytä huomioida, esim. seuraavalla tavalla (portaita voi olla myös vaikka 5):

“Pitkän aikavälin ylituotolle iso todennäköisyys” “OSTA”

“Pitkän aikavälin keskimääräiselle* tuotolle iso todennäköisyys” “HOLDAA”

“Pitkän aikavälin alituotolle iso todennäköisyys” “MYY”

*=indeksituotto

Tämä vapauttaisi myös analyytikon siitä piinasta, kun lyhyen aikavälin volatiliteetin seurauksena kurssihinta on kireä, mutta uskoo pitkällä aikavälillä yhtiön kykyyn luoda omistaja-arvoa. Tämä keskittäisi myös sijoittajien huomion siihen, että osakesijoittaminen on pitkän aikavälin touhua eikä mitään pikavoittojen tavoittelua. Ohjaisikohan tällainen tapa jopa sijoittajia ottamaan itse selvää, että miksi yksittäisen tavoitehinnan määrittäminen on älytöntä hommaa ja miksi numeraalista lukemaa ei haluta antaa? Tämä olisi erinomainen suositustapa myös siinä mielessä, että eri aikoina osakkeista vaaditaan eri määriä tuottoa indeksin voittamiseen ja tämä toisi taas oikeat voittajat selkeämmin esiin suhteessa häviäjiin. Myös analyytikon muuttaessa suositustaan se herättäisi enemmän huomiota ja sillä olisi suurempi signaaliarvo myös sijoittajille.

Toinen vaihtoehto olisi jättää numeraalinen tavoitehinta niihin tapauksiin, joissa sen määrittäminen on kohtuullisella tarkkuudella mahdollista. Tällaisia ovat käytännössä yhtiöt, joiden kasvuprosentit ovat hyvin pieniä ja ala on defensiivinen. Sen sijaan jossain Nightingalessa tavoitehintojen antaminen on ihan älyttömän epämielekästä. Ymmärrän että käytännössä tällainen jako eri yhtiöiden välillä olisi hyvin hankalaa, joten sen takia itse näkisin paremmaksi vaihtoehdoksi poistaa tavoitehinnat kokonaan.

Joten tiivistys: MIKSI TÄMÄ TAPA ON PAREMPI KUIN NYKYINEN? Tavoitehan on antaa yksityissijoittajille hyvät mahdollisuudet parempiin tuottoihin, eikö?

Keskittymällä pitkään peliin ja viestittämällä selkeästi yhdellä lauseella yhtiön X todennäköisen performoinnin seuraavien vuosien aikana, sijoittaja saa parempia tuottoja! Sen sijaan antamalla 12kk tavoitehinnan, yksityissijoittajat sortuvat helpommin lyhyeen kaupankäyntiin ja tekevät ihan hölmöjä asioita, koska eivät ymmärrä valuaatiomäärityksestä tuon taivaallista ja koska kaikilla ei ole mahdollisuutta (tai halua) perehtyä asioihin syvällisesti. Tämä tapa siis antaa Inderesin asiakkaille PAREMMAT mahdollisuudet päästä parempiin tuottoihin ja samalla tehostaa markkinoiden hinnanmuodostusta.

Mitä haittaa tästä sitten olisi? Kauppalehti ja muut eivät voi ottaa Indersin analyysistä sitä tavoitehintaa ja lyödä johonkin taulukkoon omaan uutiseensa. Samoin konsensusennusteiden keräämisessä on ongelmia. Minä en kuitenkaan näe näitä mitenkään ongelmallisena asiana, vaan pikemminkin sijoitusskeneä kehittävänä ja parantavana tekijänä. Ajattelu ja viestintä pyörii ihan liikaa tavoitehinnoissa vieden fokuksen epäolennaiseen asiaan. Muutosta kaivataan!

Ja lopulta vastaus kysymykseesi: uskon että tämä vastaus palvelisi paremmin minua, muita yhteisön jäseniä ja niitä piensijoittajia, jotka eivät ymmärrä valuaatiomääritystä ja käytä aikaa sijoittamiseen lukuisia tunteja vuorokaudessa.

EDIT: Pakko vähän vielä jatkaa. Totesit tuossa yllä että reunaehtoina ovat yksinkertaisuus ja että jonkinlainen näkemys pitää antaa. Mielestäni nämä molemmat toteutuvat tässä mallissa. Kun puhutaan niin kompleksisesta asiasta kun osakesijoittaminen ja arvonmääritys, niin ei sitä liian yksinkertaisenkaan muotoon voi typistää. Mielestäni tuollainen yhden lauseen mittainen suositus olisi tältä kantilta hyvä kompromissi.

2. Kehitysajatus aktiivisemmille sijoittajille:

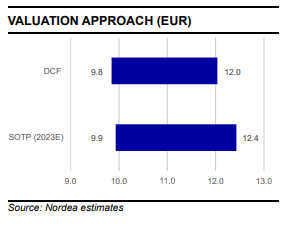

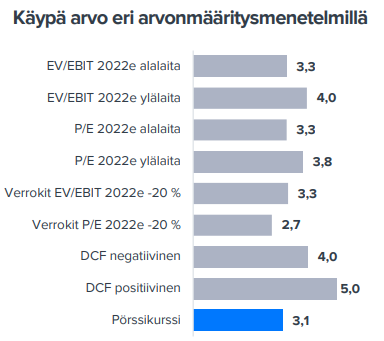

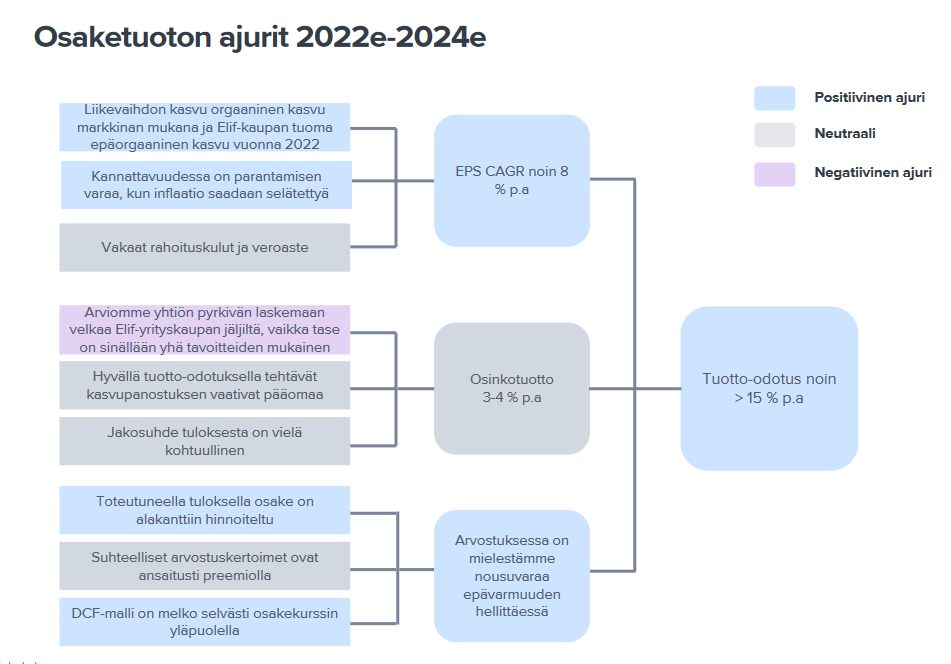

DCF-malliin toivoisin parannusta eri skenaarioiden avulla. Koska Inderes ei ennusta makrokehitystä, niin mielestäni riskittömän koron heilahtelun vaikutus DCF-mallista pitäisi pystyä mahdollisimman hyvin eliminoimaan tai ainakin tarjota sijoittajalle ottaa oma näkemys tähän. Tämä onnistuisi mielestäni siten, että DCF-sivulla esittelisitte esim. 5 erilaista lopputulemaa eri riskittömän koron (ja siten WACCin) arvoilla. Vaihteluväli WACC:lle voisi olla esim. ± 1,5 % siitä mitä pidätte tällä hetkellä analyytikon / markkinoiden hyväksymänä. Tämä antaisi DCF-mallista aika paljon enemmän irti etenkin terminaaliarvoihin nojautuvissa keisseissä eikä vaatisi analyytikoltakaan juuri enempää aikaa.

Toinen kehityskohde on verrokkipohjaisissa arvonmäärityksessä. Meillä on pörssissä hyvin erilaisia firmoja ja toisille verrokkiryhmät ovat erinomaisille, toisille eivät niinkään. Esim. IT-palveluyhtiöiden verrokkiryhmä on erinomainen, kun taas Harvialla ei ole globaalisti oikein yhtään kunnollista verrokkia. Tämä ero ei kuitenkaan yleensä näy analyysissä mitenkään (joskus suullisesti tosin) ilmi, vaikka näissä tilanteissa käyttökelpoisuus on aivan eri tasolla. Monesti nimittäin näkee että somessa ihmiset vain surutta vertaavat yhtiön arvostusta “verrokkiryhmään”. Toki tästä nyt jonkinlaisen pallokentän saa ja voihan vertailun tehdä vaikka indeksinkin arvostukseen, mutta tässäkin voisi lisätä jonkin yksittäisen parametrin. Tästä esimerkkinä esim. jana, joka kuvaa “Verrokkiryhmien soveltamiskelpoisuutta” asteikolla 1-5. 1 = ei yhtään kunnollista verrokkia ja huono soveltuvuus, 5 = erinomainen verrokkiryhmä kotimaisessa pörssissä.

![]() Mihin sijoittaisit, Sauli Vilén? | Osakejahti 2. jakso - YouTube

Mihin sijoittaisit, Sauli Vilén? | Osakejahti 2. jakso - YouTube![]() ) Sama koskee myös muuta porukkaa täällä (ping @musa_2)

) Sama koskee myös muuta porukkaa täällä (ping @musa_2)