Ensimmäinen viesti tähän ketjuun. Aloitin sijoittamisen nelisen vuotta sitten. Ensimmäinen vuosi meni täysin ummikkona hyvin varovaisesti harjoitellen, sijoitin vain Nordnetin silloisiin superrahastoihin. Sitten siirryin ETF-maailmaan jatkaen satunnaista sijoittamista myös superrahastoihin. Osakkeiden pariin siirryin 18/19 vuodenvaihteen aikoihin.

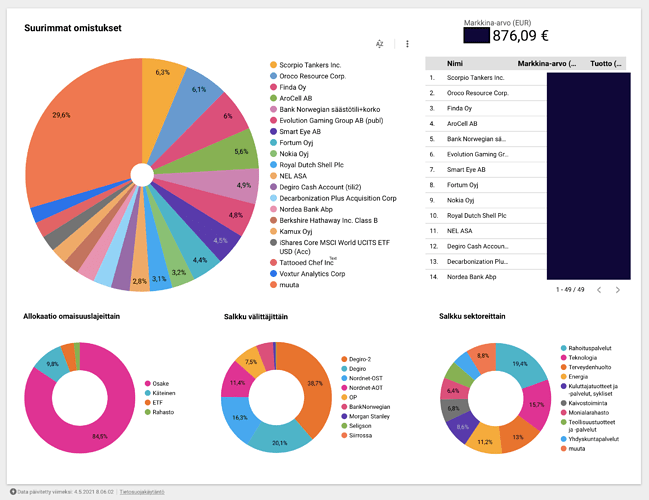

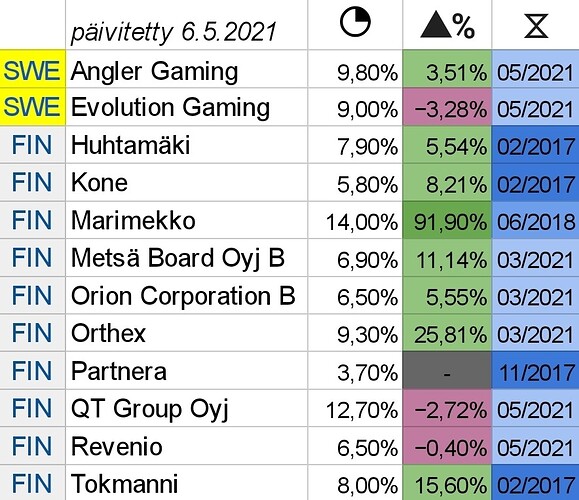

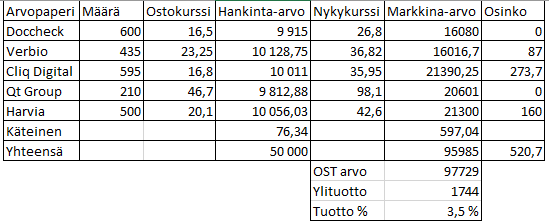

Tällä hetkellä salkku on jakautunut seuraavasti. Luvuissa on pientä heittoa, kun näpyttelin ne Exceliin satasten tarkkuudella. Käteisen osuus on varsin suuri ja tarkoitus pitääkin yli 20 % ainakin lähiajat.

Harvia 26,2 % AOT+OST

Smart Eye 7,6 % AOT

Tokmanni 5,1 % OST

Sampo 5,0 % OST

Fortum 4,7 % OST

Scorpio Tankers 2,8 % AOT

Qt 2,5 % AOT

Oroco 2,5 % AOT

Serviceware 1,9% OST

Kamux 1,5 % OST

SSH 1,5 % OST

Dynacert 1,0 % AOT

Voxtur 0,7 % AOT

Activision 0,4 % AOT

Gamestop 0,1 % AOT

Genius Brands 0,1 % OST

Osakkeet yhteensä 62,2 %

EUNL 5,4 % AOT

Muut ETF 3,2 % AOT

ETF yhteensä 8,6 %

Superrahasto Norja 1,9 % AOT

Superrahasto Suomi 1,0 % AOT

Superrahasto Ruotsi 1,4 % AOT

Rahastot yhteensä 4,4 %

Salkku 75,2 %

Käteinen 24,8 %

Harvia (keskihinta 10,3)

Lähdin Harvian kyytiin kesällä 2019. Alkuun ajattelin, että kyseessä on perusvarma firma, jolta sopii odottaa kohtalaista, mutta ei mitään maata järisyttävää kasvua, ja lisäksi tasaista osinkovirtaa. Ja onhan kiukaiden valmistus ja myynti varsin defensiivistä. Tutustuin lisää firmaan syksyn aikana ja muistakseni noihin aikoihin alkoi jo olla merkkejä Harvian yllättävänkin vahvasta yritysosto- ja kasvupyrkimyksestä. Lisäksi Harvia oli saanut ostamasta All Heavean Saunas (USA) käännettyä nopeasti kannattavaksi. Jossain vaiheessa ennen koronaa sain ensimmäisen kerran päähäni ajatuksen, että “Harvia on uusi Kone”. Suurin osa positiostani oli ostettuna jo ennen koronaa, koronadipistä en lisännyt Harviaa. Luotto firmaan on vahva, onhan Harvia onnistunut tekemään kolme yritysostoa (yksi n. vuosi sitten pahimpaan korona-aikaan) ja integroimaan yritykset nopeasti itseensä. Tällä hetkellä Harvia tekee valtavasti rahaa ja on jälleen kerran (vuosi edellisen yritysoston jälkeen) menossa alle ohjeistamansa velan suhteen. Eli seuraava yritysosto on varmasti ollut jo jonkin aikaa mietinnässä.

Harvian osuus salkusta on ollut suuri jo pidempään, mutta luulen että nyt on pakko ruveta himmailemaan. Myydä en aio, jos en näe itse tarinassa muutosta. Lisääminen on kuitenkin vaikeaa.

Smart Eye ( 145 SEK)

Ansiokkaan ketjun takia lähdin tähän mukaan. Riskisempi sijoitus etenkin kun osuus salkusta on toiseksi suurin (mutta siltikin varsin maltillinen). Tarkoitus omistaa pidempään ja mahdollisesti lisätä riippuen vähän tarinan etenemisestä.

Tokmanni (12,6), Sampo (30,0), Fortum (15,2)

Kaikki OSTilla ja ostot tehty alkaen koronakuopasta. Sampoa ja Tokmannia tankattu myös myöhemmin. Näiden tarkoitus on toimia perusvarmoina osinkokoneina. Tokmanilla on kohtalainen kasvumahdollisuus Suomessa lähivuosina, mutta sen jälkeen pitäisi lähteä ulkomaille, jos merkittävää kasvua haluaa. Fortumilla jonkinlainen vetykortti Uniperissa. Sampo siirtynee puhtaasti vakuutuspuolelle, joten kertoimilla on hieman kasvunvaraa. Lisäksi Sampo tullee ostamaan muita yrityksiä (tasaista kasvua) tai tulee ostetuksi. Lähtökohtaisesti pitkiä sijoituksia.

Scorpio Tankers (12,90 USD)

Mahdollisessa supersyklissä mukana. En taida enää lisäillä, pyrin myymään pois, kun arvostus on korjannut ylös. Horisontti lienee 1-2 vuotta.

QT (59), SSH (2.6) ja ServiceWare (16.7)

Huonosti olen ollut mukana IT-puolella. Yritin korjata tilannetta näillä kolmella firmalla. QT:ta on vaikea ostaa enää lisää kertoimien takia. ServiceWarea on vielä tarkoitus varovasti lisäillä. SSH:n osalta odottelen lisää tietoa, mutta jonkinlaista potentiaalia on. Tosin konkareiden mukaan tällä firmalla on aina ollut potentiaalia, mutta ei ole ikinä sitä lunastanut.

Oroco (2.15 CAD)

Tämä on melko puhdasta peesausta. Toki palstan matskut luettuna, mutta muuten en kaivosalasta juuri mitään ymmärrä. En taida enää lisätä, vaan odottelen puhtaasti sitä, että joku ostaa tämän pois kuleksimasta.

Kamux (13.6)

Kamuxia on vielä tarkoitus lisäillä. Näen tässä tietynlaista mini-Harviaa (hieman liioiteltuna). Epäseksikäs ala.

Dynacert (0.74 CAD)

Olin tässä isommonkin aiemmin mukana, mutta yritys ei tunnu etenevän mihinkään. Laitteet on testattu Saksassa ja todettu toimiviksi, mutta myynti edelleen aivan onnetonta. Laskettiinko viime vuoden myynti joissain kymmenissä laitteissa. Jätin pienen osan, vaikka toivo yleensä on huono sijoitussuunnitelma.

Voxtur (0,74 CAD)

Toinen peesaus. En uskalla sijoittaa enempää tutustumatta paremmin.

Activision (59,30 USD)

Tätä olen pari kertaa ostellut, kun Nordnetillä on ollut ilmaiset/edulliset ostokulut jenkkilään. Tarkoituksena taitaa olla kasvattaa tämä niin suureksi, että on järkevää myydä pois ilman että kulut ovat merkittävät verrattuan itse position.

Genius Brands

Lähdin mukaan hekumaan, meni pieleen. -75 % tai jotain. Onneksi oli pieni sijoitus. Niin pieni, että ei oikein järkeä myydäkään kulujen jälkeen.

Gamestop

Tässä ihan vitsillä mukana.

EUNL ja muutama toimialakohtainen ETF

Nämä rullaavat kuukausisäästöllä, ja näihin ei juuri kosketa.

Superrahastot

Näillä aloitin, ei tule juuri enää sijoitettua.

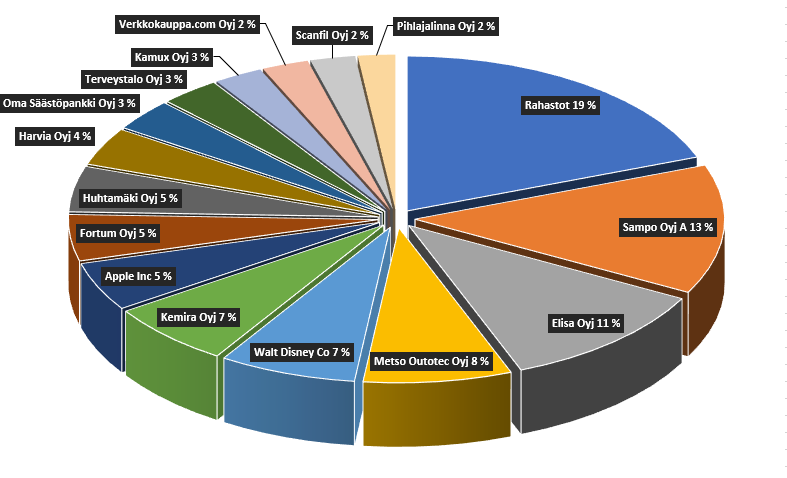

![]() Muutenkin alkanut mennä aika Pohjois-Amerikka-painotteiseksi eli pitänee keksiä jotain suomalaista vielä kehiin. Harvia oli tarkoitus siinä 30 € pinnassa, mutta se nyt karkasi täysin

Muutenkin alkanut mennä aika Pohjois-Amerikka-painotteiseksi eli pitänee keksiä jotain suomalaista vielä kehiin. Harvia oli tarkoitus siinä 30 € pinnassa, mutta se nyt karkasi täysin ![]()