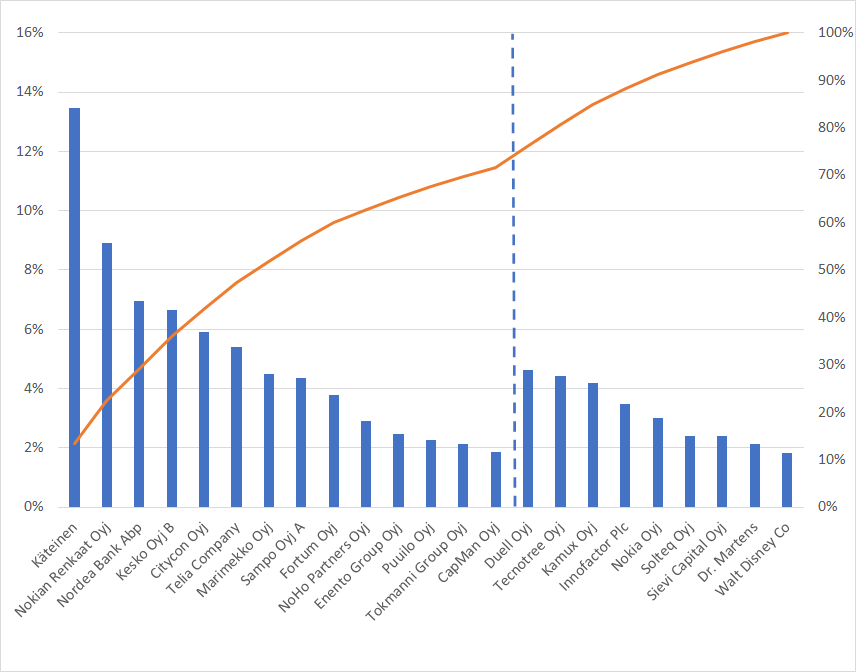

Avataas pitkästä aikaa salkkua ja ajatuksia sijoittamisesta lukuisten muutosten jälkeen.

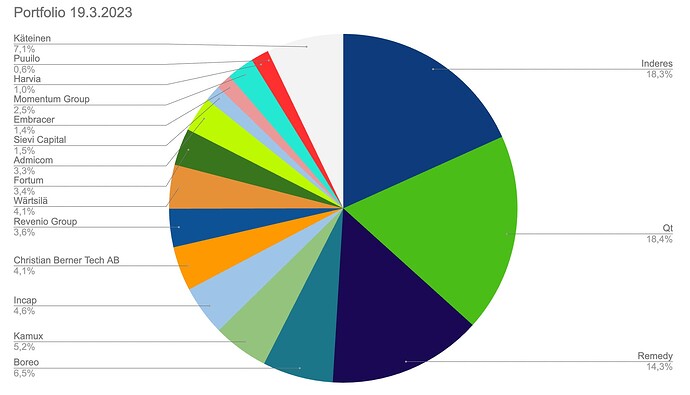

Sitten viime kerran suurimpia muutoksia on ollut erinomaisen Incapin roima keventäminen osakkeen ylipainon ja riskisyyden takia (yksi asiakas 2/3-osaa liikevaihdosta) melkein suurimmasta sijoituksesta nykyiseen alle 5 % painoon. Sen lisäksi myin Roviot kokonaan pois.

Myynneistä saatu käteinen on sijoitettu Fortumiin (ostoperustelut) ja ruotsalaiseen pieneen sarjayhdistelijäveijariin Christian Berner Tech Trade AB:hen (ostoperustelut).

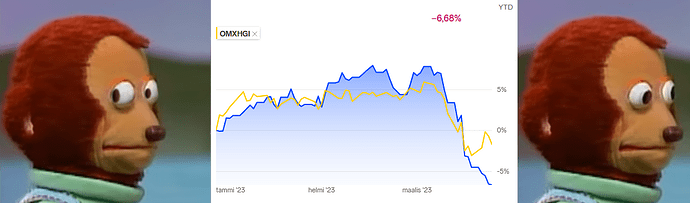

Vaikka orastava pankkikriisi ei ehkä heti ole maailman paras ostopaikka, en toisaalta kaihda osakkuutta yhtiöissä joiden uskon luovan arvoa tulevaisuussa ja joihin pääsee käsiksi mielestäni huokeaan hintaan. Etenkin Fortumin kaltaista seurattua, likvidiä ja tehokkaasti hinnoiteltua osaketta on turha ostaa rauhallisina aikoina jos aikoo saada osakkeesta peräti ylituottoa. ![]()

Bumtsibumeista mörnijöihin

Monia foorumilaisia on (hyvällä huumorilla höystettynä) hämmästyttänyt viime aikojen ostoni, kun ne eivät ole olleet mitään teknobumtsibumeja (nimitykseni nopeasti kasvaville tappiollisille teknofirmoille joiden tulevaisuus on epävarma niin hyvässä kuin pahassa, enimmäkseen pahassa).

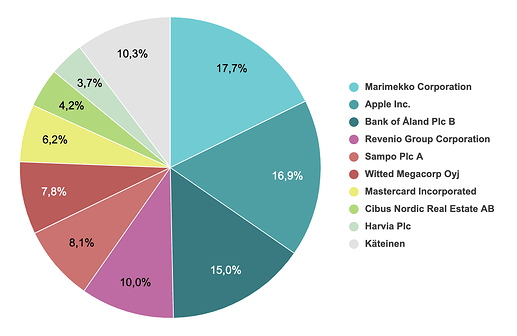

Teknologia on edelleen isossa roolissa. Ohjelmisto- ja teknologiayhtiöt Qt, Remedy (jos peliyhtiön kategorisoi teknologian alle) Admicom, Revenio ja Embracer ovat yhteensä 41 % salkusta. Inderesikin on ilmeisesti kategorisoitu teknologiayhtiöksi mutta en sitä tässä yhteydessä sellaiseksi laske. Täällä kyllä kehitetään/käytetään paljon teknologiaa mutta ehkäpä toistaiseksi asiantuntijataloksi tämä mieltyy paremmin. Muutoin en näissä kirjoituksissa lähdekään Inderestä sijoituksena kommentoimaan kuin yleisellä tasolla.

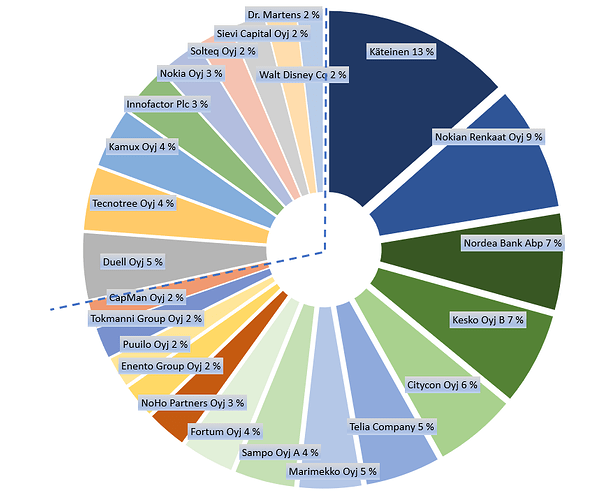

Olen kuitenkin lyhyen vajaa 14 vuoden sijoittelijauran aikana sijoittanut monenlaisiin bisneksiin, enkä halua lukittautua vain tietyntyyppisiin yhtiöihin. Teknologian saralla vain oli huikeita mahdollisuuksia 2017–2020 sijoittaa ja se näkyy edelleen salkun runkona. Muutan salkkua hitaasti ja rauhallisesti, ja harvoin ostan tai myyn kerralla koko position. Kun aloin pitämään sijoituspäiväkirjaa 2018 löytyi salkusta muunmuassa sellaista arvotuhnua kuin Orava, Technopolis ja Taaleri.

2020 alkaen yhtenä teemana on ollut kasvava määrä teollisuuteen tai energiaan kytkeytyneitä firmoja jahka niitä on saanut edullisesti. Elektroniikan väsääjä Incap on ollut loistosijoitus, sarjayhdistelijä Boreota olen ostanut aivan liian kalliilla.

Sarjayhdistelijät tarjoavat parhaimmillaan hyvinkin tuottavan ja defensiivisen altistuksen pohjoismaiselle kukoistavalle teollisuussektorille, joka auttaa maailmaa tekemään asiat vihreämmin ja kestävämmin. Onhan minullla suoraan mörnijäosakkeita Wärtsilää ja Fortumia, mutta sarjayhdistelijät pystyvät edullisten yritysostojen myötä parempaan arvonluontiin (sijoitetun pääoman tuotto hyvillä sarjahdistelijöillä 15-20 %) ja nopeampaan kasvuun (15-20 % kasvu vuodessa “perussettiä”). Sarjayhdistelijöiden ytimessä on pääoman allokaatio. Se pitäisi olla kaikkien firmojen toiminnan ytimessä, mutta käytäntö näyttää miten pääoman allokaatiota ei aina tehdä kovin tehokkaasti.

Sarjayhdistelijöiden saralta etsin todennäköisesti jatkossakin omistettavaa.

Enkä sylje pankkienkaan päälle. Olen omistanut aiemmin vuonna nakki pankkeja ja katson mielenkiinnolla sektoria nykyisen kriisin kehkeytyessä.

Qt ja Kamux

Olen näissä pikkukatsauksissa yleensä kommentoinut muutamaa firmaa tarkemmin ja voisin lyhyesti nostaa muutamia ajatuksiani Qt:sta ja Kamuxista.

Katsoin viime viikolla Qt:n Vareliuksen yhtiökokousesityksen hymyissä suin. Qt on foorumilla teilattu jo teknologian Enroniksi, mutta en itse ole yhtiön suhteen näin pessimistinen, päin vastoin.

Qt:ssa moni asia puhuu hyvän pitkän aikavälin sijoituksen puolesta. Olen ostanut osakkeita ensimmäisen kerran 2018, ja yhtiön viesti on pysynyt käytännössä samana tämän koko ajan: graafisten käyttöliittymien määrä paisuu, devaajien ei ja Qt auttaa devaamaan tehokkaammin työkaluillaan. Yhtiön strateginen painotus on ollut oikea ja oikea-aikainen.

Erinomaiset yhtiöt eivät jää itsetyytyväisyydessään makaamaan, vaan etsivät sitten uusia aihioita. Viimeisen parin vuoden yritysostojen myötä mukaan uudeksi tukijalaksi on muodostumassa QA testaustyökalut. Qt on hissukseen muuttumassa laajemman tarjooman softataloksi, minkä tuotteita erinomainen myyntiorganisaatio ja strategiset suhteet maailman suurimpiin yrityksiin kauppaavat.

Tällaisessa pitkäjänteisesti hoidetussa yhtiössä voi istua hyvillä mielin kyydissä.

Kamuxista olin pitkään pessimistinen, mutta olen kääntänyt täysin henkistä takkiani. ![]() Kiitos @Thomas_Westerholm lukuisista juttutuokioista toimistolla. Kamuxin markkinatilanne on ollut supervaikea, mutta yhtiölllä itselläänkin on ollut ajaminen hieman epävakaata (jatkuva johdon vaihtelu, kaasutus ja jarruttelu kasvun kanssa, iso varaston siivous Q4, heikosti kannattava Ruotsi). Nyt odotan innolla, mitä uusi toimari Tapio saa yhtiössä aikaan. Nyt ilmoitettu keskittyminen taas kannattavuuteen on ihan oikea ja aika näyttää miten yhtiö saa taas ratin suoristettua.

Kiitos @Thomas_Westerholm lukuisista juttutuokioista toimistolla. Kamuxin markkinatilanne on ollut supervaikea, mutta yhtiölllä itselläänkin on ollut ajaminen hieman epävakaata (jatkuva johdon vaihtelu, kaasutus ja jarruttelu kasvun kanssa, iso varaston siivous Q4, heikosti kannattava Ruotsi). Nyt odotan innolla, mitä uusi toimari Tapio saa yhtiössä aikaan. Nyt ilmoitettu keskittyminen taas kannattavuuteen on ihan oikea ja aika näyttää miten yhtiö saa taas ratin suoristettua.

Arvostus

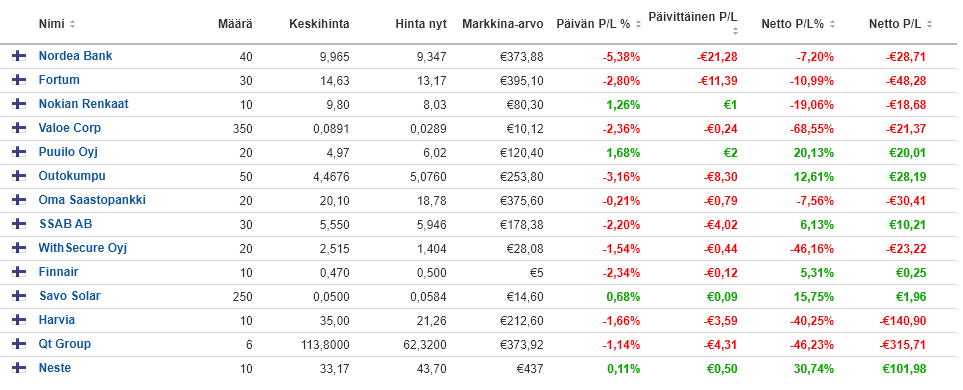

Salkun arvostus on silmääni ihan kohtuullinen yhtiöiden kannattava kasvuprofiili huomioiden. Mediaani P/E 2023 ennustein on vajaa 15x. Jos laskisi kaikki salkun tulokset yhteen könttiin ja jakaisilla sillä omistusten arvon, olisi P/E vastaavasti 24x. Salkussa on paljon firmoja jotka eivät nyt edes optimoi kannattavuuttaan. Remedy ei tee tänä vuonna edes tulosta, vaikka vuosi on itsessään yhtiön kannalta suorastaan ratkaiseva Alan Wake 2 julkaisun myötä.

Lähes kaikissa firmoissa näen potentiaalia olla merkittävästi arvokkaampia 3-5 vuoden säteellä, kuin tänään.

Salkun osinkotuotto on kohonnut 2 %:iin 2023 osinkoennustein. Useimmilta yhtiöiltä toivoisin kokonaan osingonmaksun lopettamista, kuten Qt näyttää hyvää malliesimerkkiä. Remedyn liruosinko on älyttömin, mutta myös sarjayhdistelijöiden osingot ovat ajan hukkaa jos ne onnistuvat luomaan järjestelyillä arvoa. Näiden vastapainona on Revenion, Puuilon ja Inderesin kaltaisia firmoja jotka voivat samaan aikaan panostaa kasvuun ja ylläpitää korkeaakin osingonjakosuhdetta. Sitten on Fortum: kaikkien kannalta on paras hyvin korkea osingonjaksosuhde, ettei yhtiö saa uusia ajatuksia yritysostojen saralla. ![]() Tämä myös tehostaa yhtiön viestiä kurinalaisista investoinneista.

Tämä myös tehostaa yhtiön viestiä kurinalaisista investoinneista.

Vähemmän on usein enemmän. Facebookin Zuckerberg kehui hetki sitten, miten yhtiön tehokkuus on parantunut leikkausten myötä. Valmetin Pasi Laine tokaisi yhtiön CMD:llä, että R&D osastolta tulee paljon paremmin hyviä ideoita kun pitää budjetin kireänä. Tässä mielessä kaiken rahan kaataminen holtittomasti kasvuunkaan ei ole fiksua ellei se ole kurinalaista, ja osingot on tehokas kurinalaisuuden pakottaja jos ne näin haluaa mieltää. ![]()