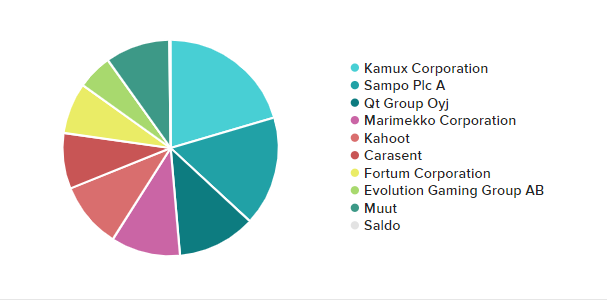

Salkun sisältö on pysynyt lähes samana viimeiset 2kk mutta painotukset eivät ole enää ihan yhtä pelottavat (50% Kamux+Sampo).

Salkun sisältö on pysynyt lähes samana viimeiset 2kk mutta painotukset eivät ole enää ihan yhtä pelottavat (50% Kamux+Sampo).

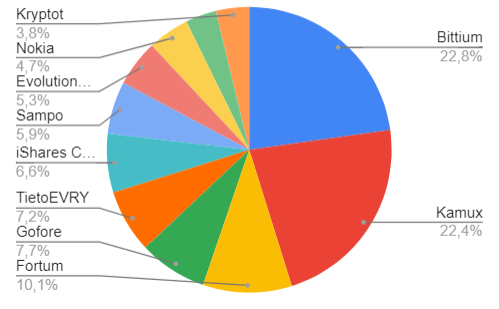

Nyt on saatu salkkua hierottua hieman parempaan suuntaan. Puolustuskantaa on keräilty, mutten viitsi ilman voittojakaan vielä jäädä. Kryptot on myös löytäny tiensä salkkuun. Käteistä ei montaa prosenttia nyt ole, mutta tällä lepäillään joulun yli ja keväällä jatkuu lisäilyt.

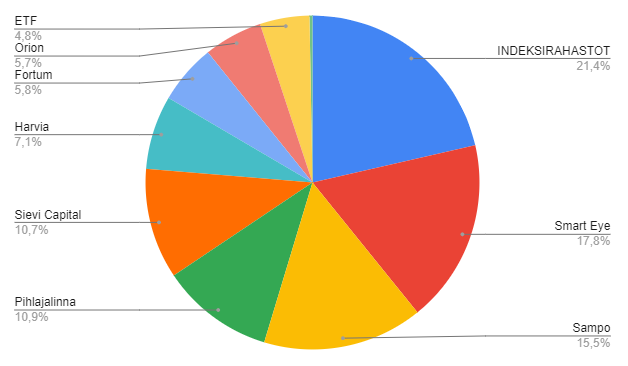

Kaikilla kun on niin kivoja ja hienoja kaavioita, niin piti sitä itsekin sitten jotain pyöräyttää. Osakekohtainen vielä työn alla, mutta toimialoittain jakautuu nuin. Se hyöty näistä kaavioista ainakin on että näkee nopeasti missä on tasapainottamisen tarvetta.

Sopiiko kysyä, että missä lukemissa tuon salkun kokonaisarvo pyörii?

Olen askarrellut Google Sheetsissä tämmöisen pylväsdiagrammin, jolla olen seuraillut omistusten tilannetta. Vaaleansininen pätkä on alkuperäinen sijoitus (tai se mitä siitä on enää jäljellä jos on tullut tappiota), ja mitä enemmän tummansinistä (arvonnousu) ja oranssia (osingot) niin sen parempi.

Nämä ovat nyt tällä hetkellä salku(i)sta löytyvät osakkeet. Viimeisenä oikealla oleva pienessä patukassa on kaikkien sijoitusurallani pois myymieni sijoitusten lopputulema.

Ajatus on ollut laittaa suunnilleen 28% osuudet Suomeen, Amerikkaan ja kehittyville markkinoille, 7% amerikkalaisiin REITteihin (tai vastaaviin kohteisiin) ja loput Euroopan ja Japanin indeksirahastoihin sekä yhteen frontier markets -rahastoon. Luin jostain, että hajauttaminen on vakuutus typeryyttä vastaan, ja olen itse erittäin tyhmä ihminen. ![]()

Seuraan myös kaikkien ostoerien kehitystä verrattuna johonkin indeksiin tai indeksirahastoon. Suomalaiset osakkeet ovat voittaneet OMXH GI -indeksin, amerikkalaiset SXR8-indeksirahaston ja kehittyvien markkinoiden osakkeet IS3N-indeksirahaston kehityksen kukin noin 5000 eurolla (tässä mukaan on laskettu myös pois myydyt osakkeet).

Yksittäisistä ostoeristä indeksin on voittanut 53%, mutta ne harvat osakkeet, jotka sen ovat voittaneet reilusti, ovat vastuussa suuresta osasta salkun tuottoja.

Vuosi lähenee loppuaan joten päivitetään omakin salkku tänne. Kauppoja olen tänä vuonna tehnyt yhteensä 52kpl (pl kk-säästöt rahastoihin) mikä on aiempiin vuosiin nähden huomattavasti enemmän kuin normaalisti, mutta laitetaan se hyvällä omalla tunnolla koronan piikkiin.

Sijoitustoimintaan allokoidut varat ovat oikeastaan all-in osakkeissa, vipua ei ole käytössä. Käteistä voisin vielä lisätä salkkuihin, mutta yleensä teen sen vasta siinä vaiheessa kun löydän jotain mielenkiintoista ostettavaa.

Tänä vuonna indeksejä vietiin kuin kuoriämpäriä eikä vuoteen voi olla muuta kuin tyytyväinen kun edes ne klassiset “menetetyt mahdollisuudet” ei ketuta. Pukille lähti 3 toivetta: nöyryyttä ensi vuoteen, lisää vapaa-aikaa lukemiseen ja liukkaria jos markkinoilta tulee ensi vuonna revanssi ja joutuu ottaan up in the &%% ![]()

Ensimmäinen postaus foorumille ![]() Tänä vuonna aloittanut sijoittamisen ja tämmöiseksi salkku on muodostunut kun vuosi lähenee loppuaan.

Tänä vuonna aloittanut sijoittamisen ja tämmöiseksi salkku on muodostunut kun vuosi lähenee loppuaan.

Vähän jäänyt harmittamaan sillä salkku on sisältänyt mm: QT, Kamux, Marimekko, Smart Eye eli kaikki kuumimmat osakkeet, mutta menin myymään kaikki pois ajatuksella “ei voi nousta enää” ![]() No, oppirahoja on maksettava. Plussan puolella sentään ja sijoitus kärpänen on puraissut todella lujaa. Inderesin foorumia on selailtu liiaksikin, Seppo Saarion pörssiraamattu ahmittu ja rahapodeja kuunneltu. Tsemppiä ja mukavaa loppuvuotta foorumilaisille!

No, oppirahoja on maksettava. Plussan puolella sentään ja sijoitus kärpänen on puraissut todella lujaa. Inderesin foorumia on selailtu liiaksikin, Seppo Saarion pörssiraamattu ahmittu ja rahapodeja kuunneltu. Tsemppiä ja mukavaa loppuvuotta foorumilaisille!

No huh, nyt on lappua kertynyt😳 Kun sanotaan, että hajautus tappaa tuoton, niin pystytkö valaisemaan onko tuolla määrällä ollut näin tänä vuonna?

Moi,

Mahtava hajautus ja mielenkiintoinen salkku! Mihin perustuen olet poiminnat tehnyt, oletko onnistunut päihittämään pörssin keskimääräisen tuoton? Millaisella aikajänteellä tikanheitto on suoritettu? ![]()

Osakeveivaustili tänään:

Neste 10,51%

Plug 27,1%

Qt Group 13,07%

Smart Eye 14,57%

Käteinen 34,75%

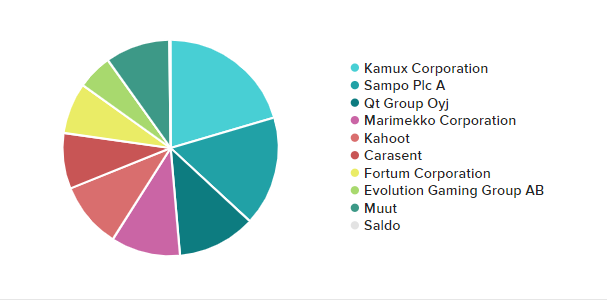

Edellisestä päivityksestä on 6 viikkoa, joten muutosten takia laitan uuden piirakan esiin.

Olen karsinut salkusta pois Carasentin, TietoEvryn, Swedish Matchin sekä ETF:t ja yhden rahaston. Näistä Carasent on noussut viime aikoina merkittävästi, mutta myynti ei harmita ollenkaan. ETF:ien ja rahastojen kohdalla otin saman periaatteen kuin osakkeissa. Keskitän niihin parhaimpiin ja laatu korvaa määrän.

Mukaan salkun tukipilariosastolle on ilmestynyt Kamux ja Marimekko. Molemmat ovat käyneet lihottamassa salkkua ennenkin. Viime aikojen hyvien uutisten siivittämänä oli helppo hypätä kyytiin uudelleen varsinkin kun kurssit eivät mielestäni karanneet mihinkään. Uskon molempien takovan kovaa tulosta lähivuosina. Samaa odotan tietysti salkun vanhemmalta osastolta eli: Evo, Smart, QT ja Harvia. Kaupankäynti vähenee merkittävästi kun runko on kunnossa.

Tokmanni pyöri jonkin aikaa salkun viimeisenä positiona. Salkku on takonut tasaista tuottoa jo muutaman kuukauden, joten päätin ottaa hieman spekulatiivisempaakin firmaa kehiin. Jaoin Tokmannin osuuden ArcticZymesin ja BoneSupportin kesken. Mielestäni molemmilla on kova tulevaisuuden potentiaali. Ensiksi mainitusta löytyy täältä ketju, jossa on hyvin tietoa. Toinen taas löytyy esimerkiksi Red Eyen:n mallisalkusta hyvällä painolla, eikä kurssi ole karannut lapasesta. Molemmat ovat toki huomattavasti mielenkiintoisempiakin kuin Tokmannin halpakauppa. Uskon Tokmannin porskuttamiseen erityisesti joulusesongissa, mutta en uskaltanut jättää näiden kahden hankintaa myöhemmäksi. Molempien kohdallla on vähän sama ongelma. Kurssi voi pompsahtaa hyvästä uutisesta todella paljon. Nyt se ei haittaa kun ne ovat salkussa.

Näillä mennään kohti seuraavaa vuotta ![]()

Avataan taas hieman salkkua näin joulun alla. Nyt kun kiireet alkavat helpottaa ja vuoden loppu häämöttää, tarjoutuu sijoittajalle oivallinen paikka reflektoida kuluneen vuoden onnistumisia ja epäonnistumisia.

Erona viime päivitykseen päädyin keventämään Admicomia, joka aiheuttaa omistajassa koko ajan harmaita hiuksia kun arvostus nousee jatkuvasti, eikä yhtiön kasvunopeus ole kiihtymään päin.

Melkoinen first world problem: osu puolivahingossa multibaggeriin, ja stressaa koko ajan sen paisuneesta arvostuksesta. On sitä helpompiakin osakkeita ollut holdata! ![]()

Ostopuolella ostin “kohuosake” Sieviä pienen position salkkuun. Sen lisäksi olen tankannut lisää Incapia. Kaikki kaupat kerron ajantasaisesti Ostin myin -ketjussa. ![]() Olen hakenut Incapista, Sievistä ja Nintendosta jonkinlaista arvokulmaa salkkuun. Tottakai varsinkin Incapissa ja Nintendossa on myös paljon kasvupotentiaalia eikä Sievinkään mahdollisuuksia konsolidoida omistamiensa yhtiöiden toimialoja pidä väheksyä. Silti, muodikkaiden kasvu- ja tekno-osakkeiden vain paisuessa arvostus mielessä olen koittanut pitää mieltä avoinna taas perinteisemmälle arvosijoittamiselle. Tässä liikkessä on ollut enemmän kyse Howard Marksin sanoin “kalibroinnista”: salkun runkohan koostuu edelleen täysverisistä kasvuyhtiöistä erinomaisin kilpailueduin.

Olen hakenut Incapista, Sievistä ja Nintendosta jonkinlaista arvokulmaa salkkuun. Tottakai varsinkin Incapissa ja Nintendossa on myös paljon kasvupotentiaalia eikä Sievinkään mahdollisuuksia konsolidoida omistamiensa yhtiöiden toimialoja pidä väheksyä. Silti, muodikkaiden kasvu- ja tekno-osakkeiden vain paisuessa arvostus mielessä olen koittanut pitää mieltä avoinna taas perinteisemmälle arvosijoittamiselle. Tässä liikkessä on ollut enemmän kyse Howard Marksin sanoin “kalibroinnista”: salkun runkohan koostuu edelleen täysverisistä kasvuyhtiöistä erinomaisin kilpailueduin.

Jos jostain on vuosien varrella oppinut, niin sellaisia dramaattisia liikkeitä salkussa kannattaa yleensä välttää. Hiljaa hyvä tulee.

Suurimpien omistusten eli Remedy ja Qt kurssinousut ovat vieneet osakkeiden arvostuksen uudelle tasolle. Käytännössä molempien kohdalla täytyy heittää tämän hetken kaikki tunnusluvut romukoppaan ja sen sijaan maalata jokin skenaario esimerkiksi markkinaosuuksista vuonna 2025 tai 2030. Esimerkiksi Remedy on onnistunut rakentamaan itselleen melkoisen hyvän kasvualustan (erinomainen johto + sitoutunut tyytyväinen henkilöstö + personaalliset ideat + rahoitus) pelialla. Toisaalta osakkeen nykyhintakin edellyttää liikevaihdon moninkertaistumista seuraavan kymmenen vuoden aikana. Luottoa löytyy, mutta samalla pitää miettiä riskejä. Yksikin isompi epäonnistuminen puhkoisi osakkeesta ilmataskuja reilusti. Myöskään omat puheeni tunnuslukujen heittämisestä romukoppaan aiheuttaa allergiaa, koska tällaiset mölinät ovat tyypillisiä nousumarkkinan huumassa.

Qt:ssa tilanne on samankaltainen, vaikka yhtiön räjähtävää kasvua voi projisoida kuin viivottimella paperille helpommin, kuin Remedyn (Remedyn kasvu on todennäköisesti punktuaalista, sysäyksittäin tapahtuvaa).

Molemmissa on myös tällä hetkellä positiivinen suositus, mikä estää keventelyn jos edes haluaisi.

Vuosi 2020 on ollut tähän asti sijoittelijaurani paras. +100 % YTD-tuotto meni rikki, joskin onhan tässä vielä kaupankäyntipäiviä jäljellä ennen kuin voi juhlia. Tuotot ovat tulleet pääosin Remedysta ja Qt:sta sekä muista salkun suurimmista sijoituksista kaikkien tuottaessa tänä vuonna 80-250 %, ja oikeastaan kaikkia ostin myös lisää kevään dipistä tai myöhemmin kesällä.

Mutta, kuten tvitterissä tokaisin, jos on sijoittanut teknosektorille ei tänä vuonna voi kauheasti tuotoillaan leveillä (se on aina vaarallista), koska koko sektori on noussut. Nasdaq on noussut noin +40 %, mutta pienemmissä tekno- ja pelifirmoissa on nähty paljon rajumpia nousuja. Ennen kuin lähtisin tästä hirveästi vetämään johtopäätöksiä omista osakepoiminnan taidoista, huomioisin tämän kontekstin. Ei kukaan osannut odottaa tekno- ja pelisektorille tällaista vuotta, koska ei kukaan osannut odottaa koronaakaan. Korona käytännössä toi viiden vuoden päässä olevaa tulevaisuutta kerta heitolla tähän päivään, mikä reflektoitui rajusti näiden osakkeiden hintoihin. Toki useat noista sijoituksista, kuten Remedy, Qt, Admicom tai Revenio, on tehty jo paljon aiemmin vaikka olenkin tankannut kaikkina vuosina lisää esimerkiksi Remedya ja Qt:ta keskihintaa nostaen.

Vuodessa on myös paljon parannettavaakin. Ensinnäkin, alkuvuodesta bulleroin ja ostin paria hyvää jenkkiosaketta. Niiden kurssit ovat nyt palautuneet niille tasoille, mistä minä niitä tammi/helmikuussa ostin, mutta minä myin ne ~40 % duffella maaliskuun pohjiin koska en tuntenut niitä tarpeeksi hyvin. Eli, ei pidä bulleroida etenkään silloin, kun sentimentti on railakas kuten se oli 2020 alussa (ja nyt…).

Luovuin myös NoHosta, joka oli salkun yksiä suurimpia sijoituksia, tappiolla. Se oli mielestäni edelleen oikein tehty, koska yhtiön näkymät ovat todellakin muuttuneet pitkälle tulevaisuuteen kun korona jättää ison velkalastin yhtiön harteille.

Sen sijaan Efecten roippeista luopuminen oli virhe: olisi pitänyt luottaa Niilo Fredkriksonin villapaidan voimaan (meillä oli toimiston sisällä läppä, koska Niilosta oli kuultu pelkkää hyvää että pelkästään hänen villapaidan arvo olisi 5 EUR per osake ![]() ). Tosin jumahtaneen Saas-yhtiön kuoriutuminen seksikkääksi Euroopan valloittajaksi on tainnut tänä vuonna olla hieman yllätys kaikille, kun osake pinkoi 3 eurosta yli 10 euroon. Noh, nämä on näitä. Eikä tämä tarkoita, ettenkö voisi pyrkiä uudelleen kyytiiin joskus.

). Tosin jumahtaneen Saas-yhtiön kuoriutuminen seksikkääksi Euroopan valloittajaksi on tainnut tänä vuonna olla hieman yllätys kaikille, kun osake pinkoi 3 eurosta yli 10 euroon. Noh, nämä on näitä. Eikä tämä tarkoita, ettenkö voisi pyrkiä uudelleen kyytiiin joskus. ![]()

Tottakai sijoitin uudelleen nämäkin roposet, mm. Berkshireen (tuotto +16 % sijoitukselle tänä vuonna, kun dollari on heikentynyt) ja Microsoftiin (tuotto +34 %) mutta nuo sijoituksethan ovat jääneet kauas indeksistä (+70 % melkein maaliskuun pohjista jos katsoo MSCI Worldia, tai vrt. oma salkku +160 % maaliskuun pohjista).

Kivoja yhtiöitä ja tottakai sijoitan niihin vuosien jänteellä, mutta silti alustavasti kehnoja tuottoja ottaen huomioon mitä mahdollisuuksia vuosi odottamatta tarjosikaan.

Tämän vuoden sijoituksista Herantis Pharma on tuottanut duffea mehukkaat -50 %, joskin painon ollessa 0,0xxx % portfoliosta ei tuo paina missään, mutta eihän se rivinä kaunis ole. ![]()

Olen jo henkisesti varautunut, ettei vuodesta 2021 tule oman salkun osalta kummoinen. Tottakai siellä on paljon potentiaalisia kasvajia edullisin arvostuksin (Kamux, Incap, Nintendo yms.) mutta samalla suurimman painon kaverit ovat superkalliita. Hapenotto voisi olla paikallaan. Jos nousu jatkuu näin railakkaana, voi olla että kalibrointi tulee jatkumaan. Nythän on päässyt kiertämään omia kommenttejaan kuukauden välein, kun osakkeet ovat laukanneet +10 % viikossa välillä. ![]()

En luonnollisestikaan mieti salkun sijoituksia vuoden jänteellä. Lyhyellä välillä kilpailee kaikki: analyytikot, salkunhoitajat, suurin osa sijoittajista, treidaajat jne. Minulla ei ole erikoistaitoja sijoittamisessa, joten yritän operoida siellä missä on vähemmän ruuhkaa ja se tontti on tällä hetkellä kauas tulevaisuuteen katsominen. Hahmottelen omistamieni yhtiöiden tulevaisuutta tälle vuosikymmenelle, joka matemaattisessa mielessä taitaa vasta alkaakin 2021 (2021-2030). Salkun nykyisillä yhtiöillä melkeinpä kaikilla on erinomaiset mahdollisuudet luoda paljon arvoa asiakkailleen, yhteiskunnalle, yhteisöilleen sekä myös meillä kyydissä istuville otuksille, joita sijoittajiksi kutsutaan seuraavan kymmenen vuoden aikana. Siinä tarinassa yritän pitää katseen, vaikka pörssin seireenit yrittää temmata huomiota hetkellisiin hurahduksiin ja hullutteluihin pikavoittojen muodossa.

Kiitos @Verneri_Pulkkinen salkun avaamisesta ja avoimesta pohdinnasta - näitä on aina mukava lukea ja ei voi muuta kuin hattua nostaa miten syvällisesti pohdit näitä ![]() pienistä omistuksista heräsi kysymys, oletko Paradoxista irtaantunut jossain vaiheessa syksyä?

pienistä omistuksista heräsi kysymys, oletko Paradoxista irtaantunut jossain vaiheessa syksyä?

Kiva että näistä on muillekin iloa ![]() Tekee itselleenkin hyvää pohtia näitä “ääneen” täällä.

Tekee itselleenkin hyvää pohtia näitä “ääneen” täällä.

Kiitos muistutuksesta, Paradox on edelleen kyydissä! ![]() Lisäsin sen tuonne tekstiin.

Lisäsin sen tuonne tekstiin.

@markansalkku kyselit tuosta salkusta… alla se ![]()

Tässä ei isossa kuvassa muutoksia. Noin 95% on muutamassa parhaaksi katsomassani keississä longina:

Em. keisseihin ei ole mitään tarvetta ropeltaa tai kevennellä salkussa niin kauan kuin fundamentit ja tuotto-odotukset säilyvät kiitettävinä. Omasta mielestä iso työ on jo tehty näiden tutkimisessa, nyt vain seuraillaan tilannetta päivittäin ja nautitaan kyydistä. Uskon että tulee hyvät kyydit näillä valinnoilla.

Noin 5% salkusta on ollut pientä aktiivisempaa pelailua ja swingailua ajatellen. Usein tykkään allokoida näitä niihin, jossa mielestäni hyvin lyhyellä aikavälillä katalyyttiä nousulle. Tällä hetkellä siis:

YTD-tuottoihin ei voi olla muuta kuin tyytyväinen.

OST1:

OST2, puoliso (Tämän suhteen graafi näyttää vähän vähemmän kuin euroista laskettuna (+110,4%):

AOT:

Danske ei tarjoile kunnon tuottograafia mutta samassa haarukassa mennään, eli jossain +100-150%.

Lapsi:

Vertailun vuoksi viime vuonna tuotot olivat 90% molemmin puolin neljässä salkussa.

Sitten ettei mopo lähde ihan keulimaan niin totean vielä seuraavaa:

Toivottavasti vastasin kysymykseesi kattavasti. Yritin myös ihan “one-linereilla” avata miksi omistan näitä tiettyjä keissejä…

Mukavaa viikonloppua

Ps. Vielä voisi vuoden onnistumiseksi lisätä ns. koronaswingin kaikissa salkuissa, eli myin ~95% osakkeistani helmikuun lopulla ja menin all-in maalis-huhtikuusta alkaen… oksennusämpärin kanssa. Samassa yhteydessä sain myös OST:t täysipainoisesti käyttöön ja täytettyä tulevaisuuden multibaggereilla pitkin vuotta. Henkisesti helmikuun myynti oli vaikeampaa kuin ostaminen oksennusämpärin kanssa. Tätä pitää pohtia muuten tänä jouluna vielä tarkemmin. ![]()

Sulla on ollu kyllä nappisuoritus viimeiset kaksi vuotta. Ton päälle kelpaa rakentaa salkkua.

Mainitaan tähän samaan myös se, että juuri tuon ajanjakson välin olit aktiivisin koronatilastojen päivittäjä palstalla. ![]() Kunniamerkki siitäkin.

Kunniamerkki siitäkin.

Ihailtavan rohkean keskitetty salkku. Alla omani, joka on hajautuksen puolesta vähän toisesta äärilaidasta. Minäkin olen valinnut pääosin kasvuhakuisia pienyhtiöitä. En listannut rahastoja.

Karkeasti voi sanoa, että jako on 1/3 Inderesin parhaat ideat, 1/3 Red Eyen parhaat ideat ja 1/3 omat parhaat valinnat sisältäen vähän green techiä mausteena. Omista valinnoista sen verran, että suosin usein kohtuullisesti arvostettuja yhtiöitä kuitenkin vähintään kohtuullisella kasvupotentiaalilla. Yhteensä kaikkineen 36 kohdetta.

Salkun tyhjennys ennen koronaa jäi tekemättä, mutta kuopan pohjalta, 18.3, on noustu 97%. Nyt ytd on 49%.

Jään mielenkiinnolla seuraamaan, paljonko hajautettu salkku häviää ensi vuonna keskitetylle. ![]() Omaan sisältöön kyllä tällä hetkellä tyytyväinen - paljon omasta mielestä potentiaalisia yhtiöitä ja riskitaso sopiva mulle.

Omaan sisältöön kyllä tällä hetkellä tyytyväinen - paljon omasta mielestä potentiaalisia yhtiöitä ja riskitaso sopiva mulle.

PS.

Mika Hyttinen käytti hiljan termiä vapaamatkustaja sijoittajasta, joka pienen position kautta rajaa oman riskinsä hyvin maltilliseksi yksittäisessä osakkeessa. Pieni positio mahdollistaa osallistumisen osakkeisiin joissa on riskiä vastaan merkittävä upside. Yrittäjä tai pääomistaja kantaa aina paljon isompaa riskiä, “vapaamatkustaja” on kiinnittänyt itsensä köydellä vetokoukkuun ja nukkuu yönsä hyvin. Mielenkiintoinen näkökulma.

| YHTIÖ | PAINO |

|---|---|

| Better Collective A/S | 1,5% |

| BONESUPPORT HOLDING AB | 1,3% |

| Carasent | 1,8% |

| Clear Blue Technologies International Inc. | 0,5% |

| Cargotec Oyj | 1,4% |

| Efecte Plc | 2,2% |

| Embracer Group AB ser. B | 4,2% |

| Enea AB | 1,0% |

| Fodelia Oyj | 2,2% |

| Fortnox | 1,3% |

| Genovis AB | 2,6% |

| Greenlane Renewables Inc | 2,1% |

| Harvia Plc | 3,3% |

| Hexatronic Group AB | 1,2% |

| I-Tech AB | 0,8% |

| Investor AB ser. A | 1,0% |

| INVISIO AB | 1,3% |

| iShares Global Clean Energy UCITS ETF USD (Dist) | 2,0% |

| Intervacc AB | 0,9% |

| Kamux Corporation | 5,2% |

| Konecranes Plc | 4,5% |

| Nixu Oyj | 1,0% |

| QleanAir Holding AB | 1,7% |

| Quantafuel | 0,8% |

| Revenio Group Corporation | 2,2% |

| Relais Group Oyj | 1,8% |

| Sampo Plc A | 9,8% |

| Sensys Gatso Group AB | 1,5% |

| Smart Eye AB | 12,1% |

| Sievi Capital plc | 3,9% |

| Svolder AB ser. B | 5,4% |

| Taaleri Oyj | 3,4% |

| Titanium Oyj | 3,4% |

| Viafin Service Oyj | 5,6% |

| Xebec Adsorbtion Inc | 1,4% |

| Wärtsilä Corporation | 3,9% |

Täällä myös meikäläisen ensimmäinen postaus foorumille näin muutaman kuukauden selailun jälkeen!

Oma “sijoittajatarina” lyhyesti samalla:

ASP-säästäminen päättyi asuntohankintaan tammikuussa. ASP-säästämisen rinnalla olin kuukausisäästänyt pankin omaan yhdistelmärahastoon kaikin puolin hölmösti.

Syksyllä koronadipistä toivuttuessa (rahasto vähän plussalla) realisoin yhdistelmärahaston ja päätin avata OST:n, kun huomasin että päädyin kokoajan syvemmälle finanssi-Twitterin/Inderesin selailussa ja Rahapodin kuuntelussa… → Uusi kuukausisäästösopimus AOT:lle muutamaan indeksirahastoon (globaali hajautus) + pesämuna niihin. Loput rahat OST:lle.

Vaikka myönnettäköön, jonkun verran on tullut veivailtua eri osakkeita ympäriinsä, tarkoituksena on löytää pidempiaikaisia holdauksia (ainakin 10-15 v), joita tankata sitten rauhallisin mielin matkan varrella. Ikää on nyt 28.

OST tuotto (3 kk tuli juuri täyteen) on nyt 24,42 %, mutta iso osa siitä tulee pienen position Palantir-arpalapusta (ostin 10 USD, kevensin 20 USD, myin loput pois 29 USD) ja Smart Eye -peesailusta ![]()

Yritän kuitenkin pitää malttia vauhtisokeuden välttämiseksi, koska tuskinpa meno jatkuu tällaisena pidemmällä aikavälillä. Kiitos Inderesille ja foorumilaisille kipinästä kiinnostavan harrastuksen aloittamiseksi!