Osakesalkkua voi kasvattaa yleistä markkinaa seuraavia indeksirahastoja nopeammin a) veivaamalla jatkuvasti voimakkaasti noussseita ja tuottopotentiaalinsa käyttäneitä osakkeita tai b) istumalla pitkään vaivalla löydettyjen moninkertaistujien kyydissä.

Ensimmäinen tyyli on haastava ajoittamisen takia.

Tämä ketju on omistettu jälkimmäisten metsästämiseen. Joka on myös haastavaa, koska tällaisten tapausten etsiminen on kuin etsisi neulaa heinäsuovasta. Eikä edes se ole hyvä vertaus: hutiosumat syövät salkun tuottoja. Tämä on kuin etsisi neulaa heinäsuovasta, jossa on seassa sormia viiltäviä teriä.

Meillä on ainakin yksi samankaltainen ketju foorumilla, pohjoismaiden kymmenkertaistujat, mutta tässä alustus ja tavoitteet poikkeavat hieman.

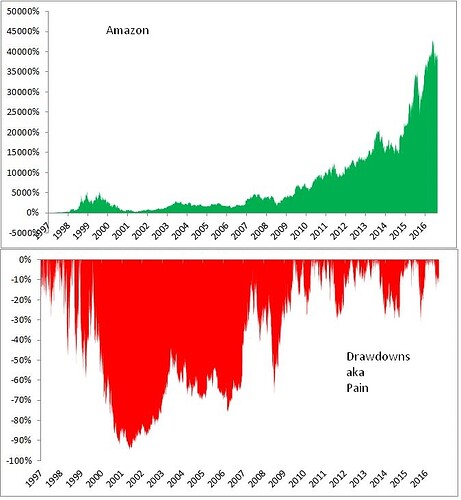

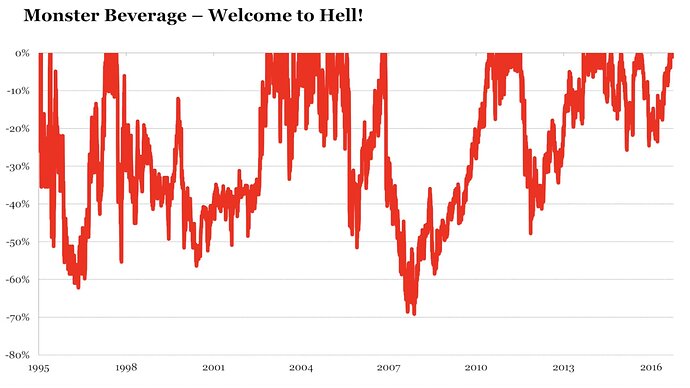

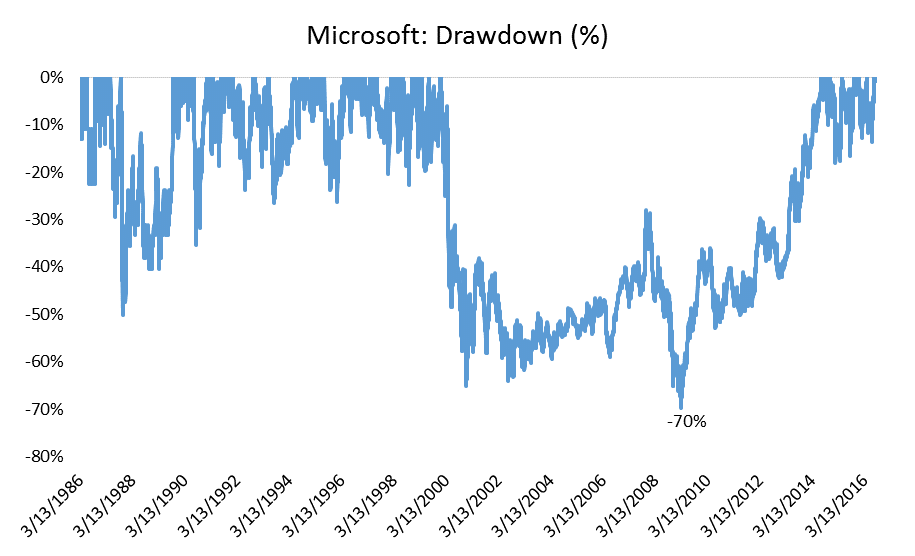

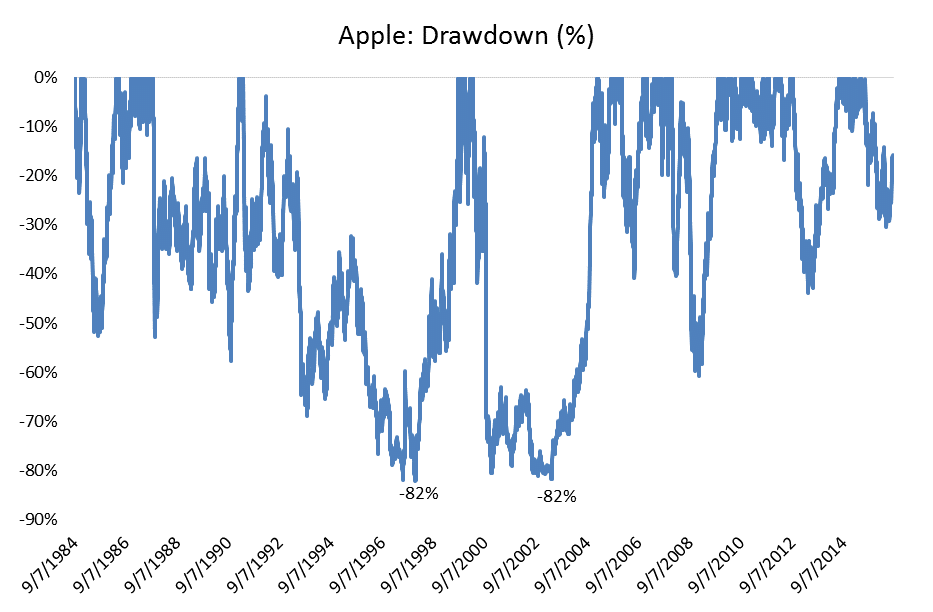

Kukapa ei haluaisi löytää sen uuden NVIDIAn tai Microsoftin alkuvaiheessa? Haasteena on, että yhtiön pitäisi olla suhteellisen pieni yhtiö (mcap korkeintaan 30 miljardia dollaria: jos sellainen 100 kertaistuu se on tämän päivän Microsoftin arvoinen). Kun yrittää löytää ”long shottia”, tulee ottaneeksi herkästi liikaa riskiä. Sen lisäksi tällaisten supervoittajien kyydissä istuminen on vaikeaa. Viimeisten vuosikymmenien supervoittaja, energiajuomayhtiö Monster on laskenut muutamaan otteeseen yli 70 %. Teslalle yli 50 % korjaukset alaspäin ovat arkipäivää.

Rahan häviäminen on kallista, siksi riskit pitää olla maltillisia.

Inflaation ja yleisen talouskasvun mukana osakemarkkina on tuplannut keskimäärin 7-10 vuoden välein.

10 % vuosituotolla markkina satakertaistuu noin 49 vuodessa. Sen takia otsikossa on provosoivan lyhyt aikaväli, 10 vuotta. Toki se saa tuosta venyä hieman pidemmäksi käytännössä.

Säännöt:

Liiketoiminnan pitää olla ymmärrettävää ja omata suuren kasvupotentiaalin joko disruptoimalla olemassaolevaa markkinaa tai luoden uutta markkinaa. Jos liiketoiminta ei ole ymmärrettävää, on vaikea arvioida sen todellista potentiaalia ja riskejä.

Yrityksen johdon pitää olla rehellisiä ja erinomaisia työssään (tekemiset vastaa sanomisia, hyvä pääoman allokaatio) ja pääomistajat myös osaavia.

Yhtiön tulisi olla voitollinen tai sellaiseksi uskottavasti pian muuttuva.

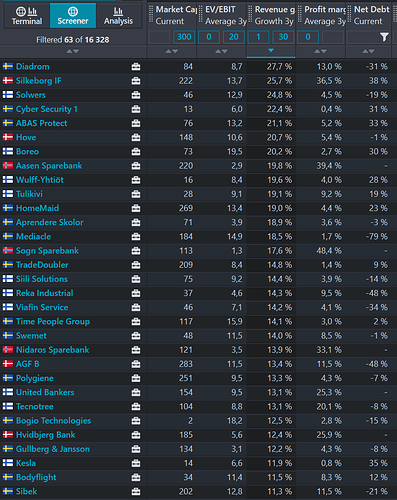

Osakkeen pitää olla halpa: P/E (tai kassavirtakertoimet) 20x max, mielellään lähempänä kymppiä (kts. 11-baggers tutkimus Vartissa).

Jatkaen alun yhtiöesimerkeistä. Microsoft listautui 1986 35,50 dollarin osakekohtaiseen hintaan ja paisuneella osakekannalla tilikauden 1987 (päättyi kesäkuussa) EPS oli 1,30. P/E oli siis 27x.

Ketjun avaushetkellä silmiä hivelevän arvostuksen saanut (markkina-arvo 1,5 biljoonaa, liikevaihto 45 miljardia dollaria) NVIDIAa sai takavuosina 2010-luvun alkupuolella alle P/E 20x.

Todellakin, moninkertaistuminen yleensä vaatii halvalla ostamista.

Tottakai, emme ole P/E-multippelin orjia. Esimerkiksi Amazon on oli takavuosina hyvää kassavirtaa tekevä teknojuggernautin poikanen, jonka kirjanpidollinen tulos oli mitä oli. Ja tietysti tiedostamme, mistä multippelit juontavat: kasvusta, sen kannattavuudesta (ROIC/RONIC) sekä tuottovaateesta (heitetään sofistikoituneesti hihasta).

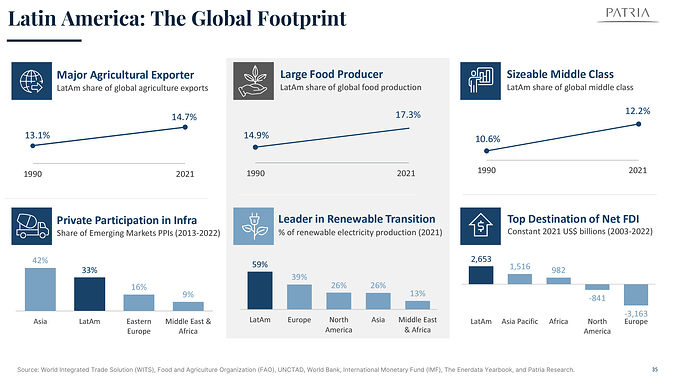

Alue: koko maailma, mutta suuret markkinat Yhdysvallat, Eurooppa (ml. Suomi) ja Intia lienevät potentiaalisemmat. Välttelisin vaikeasti tavoitettavia tai poliittisesti riskisiä alueita, kuten Kiina tai monet muut kehittyvät maat.

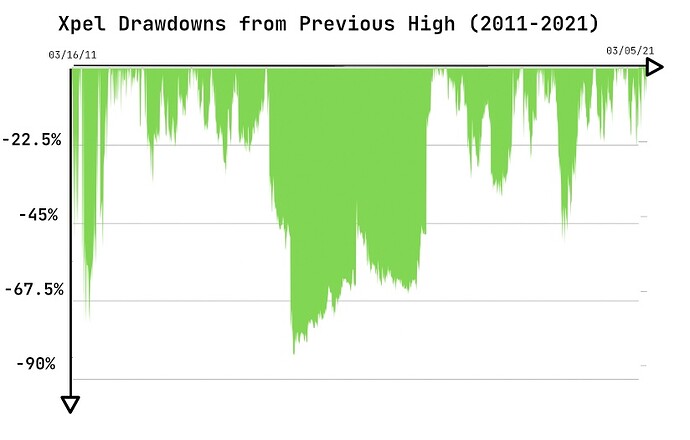

Toimialarajoituksia ei ole. 2010-luvulla missaamani 100-kertaistuja (jonka onnistuin myymään paniikissa tappiolla) XPEL tekee suojapinnoitetta autojen maalille. Mutta yleensäottaen tällaiset yhtiöt ovat mieluummin pääomakeveitä ja jokseenkin skaalautuvia. Huomatkaa kuitenkin, että esim. Tesla ei ole mikään pääomakevyt bisnes ja se toimii alalla jota perinteisesti pidetään omistaja-arvon luomisen kannalta… haastavana.

Pidetään siis mieli avoinna!

Havaintoja, ideoita, omaa tutkimusta, pohdintaa, vastaväitteitä voi laittaa tähän ketjuun. Jos ja kun firmoja löytyy ja niistä keskustelu on aktiivista, voidaan ne spinnata omiksi yhtiöketjuikseen.

Ketjun aloittajana toivon, että jokainen kommentti on analyyttinen ja punnittu. Foorumille on toivottu asiapitoisempaa sisältöä, ja kun starttaan itse ketjun kehtaan vieläkin enemmän vaatia sisällöltä.

Haaste on nyt heitetty.

Hauskaa 100-kertaistujan etsimistä, treenatkaa istumalihaksia ja tehkää hyviä osakepoimintoja!