Laitetaan tänne maanantaina kirjoittamani “Pitch” / deep dive ruotsalaisesta I-Techista, joka raportoi tänään erinomaiset Q2 luvut.

Case description

I-Tech is a Swedish-listed company with a market cap of SEK 557 million (EUR 49 million) and a net cash position of SEK 88 million. In 2023, I-Tech generated revenue of SEK 121 million, with a 19% EBIT margin and a 41% ROIC. Given its asset-light business model and high scalability, I-Tech is well-positioned to achieve significant growth while maintaining very attractive ROICs. Despite the strong financial profile, the company is trading at relatively low multiples, with an EV/EBIT NTM of 10.4x and an NTM P/E of 14.2x, reflecting an all-time low valuation level driven by market concerns about potential regulatory disapproval from the European Chemical Agency (ECHA) in the EU region. However, the EU region accounts for only approximately 10% of I-Tech’s total addressable market and about 5% of its sales.

Why does this investment opportunity exist?

In May 2023, an expert panel coordinated by the European Chemical Agency (ECHA) recommended that Medetomidine, the active ingredient in I-Tech’s product Selektope, should be classified as an endocrine disruptor (ED) for humans. This classification means the chemical could potentially interfere with hormonal systems, which would prevent I-Tech’s customers from selling their products in the EU. I-Tech disputes this recommendation, arguing that the grounds for classifying Medetomidine as an ED are not valid.

In response, I-Tech emphasized that the recommendation is an early step in a lengthy regulatory process and is not legally binding. The company plans to continue defending its product and lobbying EU governments against the recommendation. I-Tech argues that the supposed adverse effects, such as reduced stress response and altered blood sugar levels, are not significant and occur only at high doses that are irrelevant to Selektope’s use.

In June 2024, the ECHA’s Biocidal Products Committee (BPC) agreed with the initial recommendation, moving the decision to the European Commission. The Commission will now determine whether Medetomidine can still be approved under specific conditions, such as negligible exposure, essential use, or if banning it would cause significant societal harm. I-Tech remains optimistic, highlighting that the EU only represents 10% of its market, with most sales in Asia, where regulations are less stringent.

The renewal process is currently in the socio-economic analysis phase. Throughout this phase, stakeholders like shipowners, shipyards, paint producers, and others will be invited to provide their feedback on Selektope, discuss its benefits, and argue for its continued availability in the market. I-Tech is committed to making a significant investment to bring together all stakeholders and establish the groundwork for continued approval in Europe, despite the problematic classification. I-Tech has conducted a broader third-party report on the significant benefits of Selektope. This is because I-Tech believes that the advantages of utilizing Selektope, including the reduction of CO2 emissions and the prevention of the spread of invasive species, are significant for the European market, even though it represents a smaller segment for both the I-Tech company and I-Tech’s customers. The decision-making process is expected to conclude by June 2025.

I-Tech continues to gather support from different stakeholders and participate in public consultations to argue for the continued use of Medetomidine. Despite the setback, the company believes it has a strong case for renewal. During the Q2 webcast today, the deputy CEO said, “We have great confidence that the European Commission ultimately will make the wise decision that Selektope should get continued approval for the European market.” It is important to note that the EU has historically revisited decisions in similar cases after strong evidence for greater socio-economic benefits.

Company description

I-Tech was founded in 2000 as a spin-out research project from the University of Gothenburg and Chalmers School of Technology. Today, I-Tech offers a patented active antifouling ingredient, Selektope, used in marine coatings with high efficiency against sea barnacles. All large vessels use some type of marine coating, and because Selektope is highly efficient, it is used as an ingredient in premium antifouling paints. I-Tech sells Selektope directly to its customers, who are large international paint manufacturers that formulate and sell marine coatings to end-users, such as shipowners and operators. I-Tech has active collaborations with seven of the nine largest paintmakers, who hold approximately 90% of the marine coating market, and four of them have officially launched commercial products including Selektope. The current official customer list includes Chugoku Marine Paint, Jotun, Hempel, and PPG (added in 2024). The narrow addressable customer base allows I-Tech to scale revenue quickly and disproportionately to costs.

I-Tech’s business model

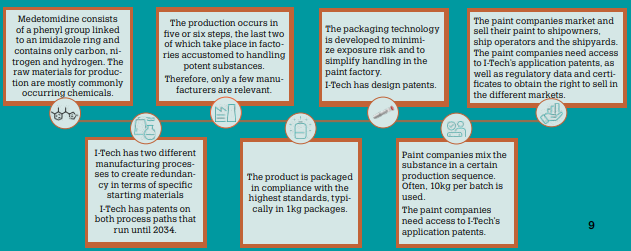

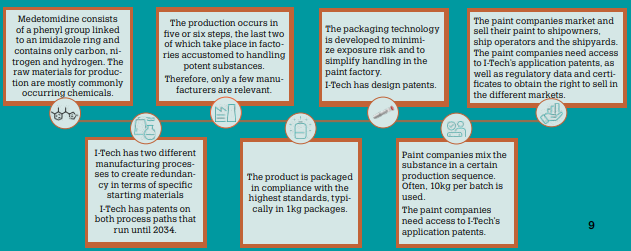

As explained, I-Tech is an ingredient company. It sells Selektope to marine coatings manufacturers in powder form at a price per kilogram under the governance of supply and license agreements. The business model is based on direct sales, with fast pricing adjustments, as roughly 90% of the antifouling paint market is covered by nine players. I-Tech has outsourced the production of Selektope to pharmaceutical-grade facilities, but the production process IP and rights are owned by I-Tech. This allows the company to focus on sales, R&D, and regulatory matters. Below is an explanation of the company’s value chain.

The key factor in I-Tech’s business model is its collaboration with leading marine coating manufacturers. Together with these manufacturers, I-Tech helps to optimize their new antifouling products that also contain Selektope. In these collaborations, I-Tech acts as an R&D partner. Selektope can be used either as a primary antifouling ingredient or as an effect booster, which broadens its range of applications.

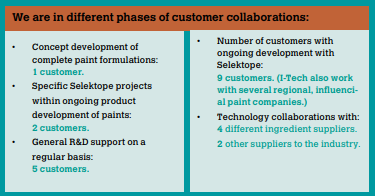

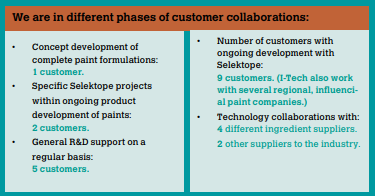

Currently, I-Tech has various types of collaborations with the nine largest paint companies. This is crucial to ensure that Selektope is included in their future products. This approach has been successful, and in 2023, I-Tech signed a new license agreement with one of the world’s largest marine paint companies, Akzo Nobel. Selektope is now qualified to be included in future product launches. As a result, I-Tech is moving toward commercial relationships with seven of the nine dominant paint companies in the industry. Below is a table of the different collaborations.

While I-Tech’s current focus is on commercial vessels, it has stated an interest in entering the leisure boating segment as well. Currently, I-Tech serves customers in the leisure boat antifouling market through partnerships with Pettit Marine Paints and as a supplier to Vemar. Additionally, CMP offers a paint product containing Selektope® that is specifically formulated for leisure vessels.

Product analysis

Selektope® is an organic, metal-free biocide that is an important component in marine antifouling paints, primarily preventing barnacles from settling on coated surfaces. Selektope contains medetomidine, which was originally used as a drug in both human and veterinary medicine due to its strong sedative properties. For barnacles and similar marine organisms, medetomidine has a unique receptor-stimulating effect, causing the animals to become hyperactive. Upon exposure to medetomidine, a swimming behavior is induced that prevents barnacle larvae from attaching to surfaces. This effect occurs at very low concentrations of medetomidine and does not harm the animals, with the effect ceasing approximately 2-3 hours after exposure ends. Twenty years after the first patent filing for Selektope, I-Tech has become a proven and recognized supplier to leading paint makers around the world.

Selektope’s and Antifouling Coatings’ Value Proposition to End-Users

Decreased Fuel Costs: If barnacles cover 10% of a hull, 36% more engine power is required for a vessel to maintain the same speed. For ocean-going ships, hard marine fouling can lead to an increase in fuel consumption and emissions by up to 40%. Meanwhile, fuel costs can account for up to 50% of the total expenses for shipowners. With Selektope, ships can significantly reduce friction, leading to lower fuel consumption and costs.

-

Decreased CO2 Emissions: Reduced power demand and lower fuel use also result in decreased CO2 emissions. Global vessels contribute a sizeable amount of the world’s CO2 emissions, a figure expected to rise with global trade. Regulations on maritime shipping are tightening, increasing pressure on ship operators and owners to reduce CO2 emissions. Many interest groups are also pushing for change; for example, the Poseidon Principles initiative is supported by a large group of leading shipping banks that advocate for a global framework integrating climate impact into sustainable shipping financing.

-

Longer Anchor Times: Although ship operators aim to maximize vessel utilization rates, there are times when ships must remain at anchor. Vessels with hulls coated in Selektope®-containing paints can withstand extended periods at anchor, even in challenging waters, and resume operation with hull performance unchanged. This results in significant fuel savings and reduced greenhouse gas emissions during scheduled or unexpected idling periods.

-

Access to All Ports: In some regions, ship operators are required to declare a vessel’s hull condition before arriving at a port to gain entry approval. In some cases, vessels have been denied port entry due to biofouling on the hull and niche areas, which pose a significant biosecurity threat.

-

Fewer Maintenance Expenses: Selektope helps avoid the need for regular hull cleaning by divers, resulting in significant financial savings. Each cleaning can cost between USD 15,000 to USD 45,000, depending on the size of the ship. Biofouling generates direct costs for cleaning services and causes missed cargo revenue, as ships must typically remain stationary during cleaning.

Market

The antifouling paint market is projected to reach USD 13.6 billion by 2027, expanding at a compound annual growth rate (CAGR) of 8%, driven by several key factors. Regulatory pressures, including the International Maritime Organization’s (IMO) guidelines on fuel consumption and increasingly stringent restrictions on biocides in antifouling paints, are significantly influencing the market’s growth trajectory. Selektope, a key ingredient in the industry, is currently incorporated in approximately 2% of all antifouling paints sold. I-Tech estimates its total addressable market (TAM) to be between USD 350 million and USD 500 million in sales, with sell-side analysts closely aligning, placing the TAM at around USD 400 million.

An important factor in the end-user market is its heavy concentration in Asia. Globally, Selektope’s delivery patterns closely mirror trends in the shipping industry. Over 95% of all new ship construction projects are concentrated in China, Korea, and Japan, making this region the undisputed leader in shipbuilding. In terms of dry docking, Asia, including Turkey, accounts for the majority of the market. Countries outside these regions represent only a small portion of the maintenance market.

Competitors / competing technologies

The antifouling industry is highly competitive, with cuprous oxide dominating the market as the primary biocide, present in around 90% of coatings. Major manufacturers offer a range of copper-based paints, including Selektope-copper combinations. However, concerns about copper’s environmental impact and its high market share have driven competition to find alternatives.

ECONEA®, developed by Janssen PMP (a Johnson & Johnson company), offers a metal-free alternative using the biocide tralopyril. It is about 10 times more active by weight than cuprous oxide and can be used alone or with other biocides to enhance performance while reducing copper levels.

SEA-NINE, produced by LANXESS, is a soft-fouling agent based on DCOIT, known for its rapid degradation in marine environments, making it a more environmentally friendly option. In 2022, I-Tech and LANXESS collaborated to optimize formulations, showing promising results in reducing biocidal loadings without sacrificing performance.

Competitive position

I-Tech has established partnerships with seven of the nine largest paint companies, positioning itself strongly in the antifouling market. As the industry increasingly seeks eco-friendly alternatives due to regulatory concerns over the environmental and health impacts of biocides, I-Tech’s Selektope stands out for its low required concentration and effectiveness in reducing biofouling.

To combat hard fouling, four effective technologies are currently recognized: copper-based antifouling, Selektope (medetomidine), tralopyril (ECONEA), and silicone-based antifouling. Tralopyril (ECONEA) is a direct competitor to Selektope, with a similar biological spectrum, but it is primarily used in the leisure boat market, where it requires higher concentrations (100g/liter) compared to Selektope (2g/liter), which is a disadvantage from a regulatory perspective. Compared to copper-based antifouling products, a few grams of Selektope can replace half a kilogram of copper in the formulation of a coating. Selektope offers superior static performance and, due to its very high efficiency at just 0.1% w/w, it can be mixed with most types of ingredients in the market today. Additionally, Selektope is highly effective in all marine environments.

Because Selektope can be mixed with most types of ingredients, I-Tech is actively working on integrating Selektope with other agents, including copper and DCOIT (SEA-NINE), and exploring silicone-based antifouling, though this is still in the early research stages. Many alternative antifouling methods present collaboration opportunities rather than threats to I-Tech’s market share. The company’s strong patent portfolio and the lengthy regulatory approval process (10-15 years in the EU) further solidify its competitive position, allowing it to build a robust presence in the commercial shipping market while securing exclusive contracts with customers.

I-Tech’s competitive advantages / MOAT against competing technologies and potential new market entrants

As mentioned above, Selektope offers several advantages over other antifouling options. It is highly effective at very low concentrations, and unlike copper-based products, it is metal-free, making it less harmful to marine ecosystems. Additionally, Selektope’s ability to blend with a variety of other ingredients, including copper, DCOIT (SEA-NINE), and potentially silicone-based antifouling agents, gives it a versatile edge.

Biocides are heavily regulated in most major markets, and obtaining approval for a new biocide can take over a decade of research and regulatory processes. This, coupled with I-Tech’s ownership of utility and manufacturing patents for Selektope, creates a significant barrier to entry for new competitors. As regulations have become more stringent and the number of approved biocides has decreased, the demand for approved substances like Selektope has risen. Selektope is already approved in key markets such as the EU, Japan, South Korea, and China.

The patent protection for Selektope is a critical factor in I-Tech’s competitive advantage, as it safeguards the unique application of medetomidine in the marine industry. This protection is expected to help I-Tech achieve a dominant market position, with regulatory approvals and exclusive customer contracts secured before the patents expire in 2035.

Securing a new customer typically takes around 10 years, which underscores I-Tech’s commitment to long-term development and testing with its clients. Once a partnership is established, the paint manufacturer undertakes various screening activities to confirm the biocide’s effectiveness over several biofouling cycles, which can span several years. This is followed by focused development with a select few formulation candidates. If successful, one or two of these candidates may be tested on ships through test patches, which require an additional three to four years before final conclusions can be drawn. In some instances, larger or full-scale tests are conducted to verify the industrial viability of the product.

An antifouling product must perform effectively across different environments, ship speeds, and water temperatures. To ensure this, I-Tech prioritizes supporting all customers in integrating Selektope into their paint formulations. This support includes help with chemical and technical challenges, as well as guidance on the optimal use of Selektope, provided by I-Tech’s team of engineers and specialists. This comprehensive support strengthens partnerships and positions I-Tech as a key partner in the product development process.

Customers/players in the marine coating market

The global marine coating market is highly concentrated. The nine largest players dominate the market, holding an estimated 90% market share. The three biggest players are Akzo Nobel, Jotun, and Chugoku Marine Paint (CMP), with market shares varying depending on the source. In general terms, the market share distribution looks like this:

- Akzo Nobel - 20-25%

- Jotun - 15-20%

- Chugoku Marine Paint (CMP) - 10-15%

- Hempel - ~10%

- PPG - ~10%

Next 4 (including Kansai, Nippon, KCC, and Sherwin Williams) - 20-25%

Rest - 0-10%

I-Tech has published that seven of the nine largest manufacturers are its customers. In its IR materials, I-Tech has stated that CMP, Jotun, and Hempel are official customers with commercial products. The majority of I-Tech’s revenue comes from CMP. Additionally, in March 2024, the company announced that PPG had unveiled a new antifouling product featuring I-Tech’s Selektope within its premium coating range, PPG NEXEON 810. The product is currently being rolled out and will soon be available across all key regions in the commercial shipping industry. Furthermore, as mentioned earlier, I-Tech signed a new license agreement with Akzo Nobel in 2023, with Selektope now qualified to be included in future product launches.

With its current partnerships, I-Tech is well-positioned to increase its penetration in the number of ships painted per year.

Ownership

Given the size of the company, I-Tech has a relatively low level of insider ownership. However, its ownership structure includes some reputable names, such as Pomona-Gruppen and Nea Partners, which together own approximately 20% of the share capital. The company’s size and limited float create an obstacle for many ‘sizeable’ investors to enter. However, part of the investment thesis is that as the company grows, it will attract more institutional investors, creating upward pressure on the stock.

Financial history

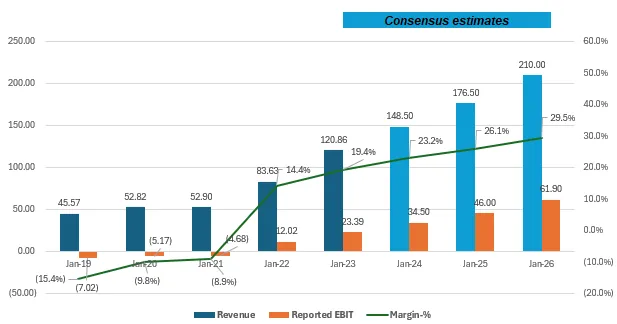

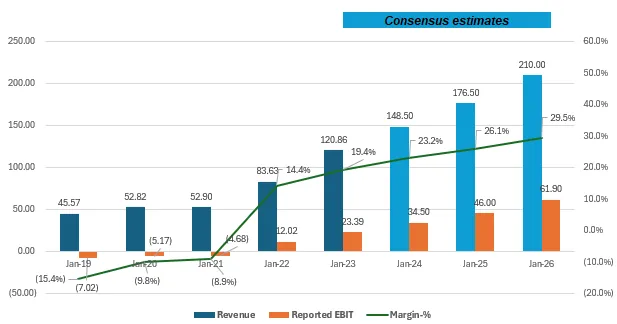

I-Tech has a very impressive financial history and has demonstrated its scalability as it has grown in size. With limited capex investments and an acceptable NWC level, the company can convert over 90% of its EBIT into FCF. This also enables a very high ROIC.

The consensus estimate is that I-Tech will be able to continue growing its revenue as the penetration of Selektope increases.

Risks

Investing in nano caps like I-Tech comes with higher risks. Below are listed the key risk factors, that I have on the case.

- EU Regulatory disapproval risk - In May 2023, an expert panel coordinated by the European Chemical Agency (ECHA) recommended that Medetomidine, the active ingredient in I-Tech’s product Selektope, should be classified as an endocrine disruptor (ED) for humans. This classification means the chemical could potentially interfere with hormonal systems, which would prevent I-Tech’s customers from selling their products in the EU. I-Tech disputes this recommendation, arguing that the grounds for classifying Medetomidine as an ED are not valid. In response, I-Tech emphasized that the recommendation is an early step in a lengthy regulatory process and is not legally binding. The company plans to continue defending its product and lobbying EU governments against the recommendation. I-Tech argues that the supposed adverse effects, like reduced stress response and altered blood sugar levels, are not significant and occur only at high doses that are irrelevant to Selektope’s use.

In June 2024, the ECHA’s Biocidal Products Committee (BPC) agreed with the initial recommendation, moving the decision to the European Commission. The Commission will now determine whether Medetomidine can still be approved under specific conditions, such as negligible exposure, essential use, or if banning it would cause significant societal harm. I-Tech remains optimistic, highlighting that the EU only represents 10% of its market (and 5% of the sales), with most sales in Asia where regulations are less stringent. The decision-making process is expected to conclude by June 2025. I-Tech will continue gathering support from industry stakeholders and participating in public consultations to argue for the continued use of Medetomidine. Despite the setback, the company believes it has a strong case for renewal based on the limited availability of alternatives and the essential nature of its product.

-

Regulatory risks in other regions - as Selektope is classified as a biocide, and is therefore affected by extensive regulation in several jurisdictions. Should Asia or other important regions forbid the use of Selektope, this would affect I-Tech negatively.

-

Product risk - I-Tech only sells one product, Selektope

-

High customer concentration - Given the structure of the marine coating industry, I-Tech has a very concentrated customer portfolio. This risk comes even bigger as CMP accounts for a majority of the revenue. Would I-Tech lose its partnership with CMP, it would affect the business significantly at least in the short run. However, CMP has been a big promoter of Selektope and there are no indications of scaling down the partnership.

-

New products or technologies coming to the markets - Would new more effective and cheaper technologies come to the market, these would pose a major risk for I-Tech operations. However, the development process of new coatings and commercial paints is long, which can partly be seen in the case of I-Tech and Selektope as well (founded in 2000 and 2023 SEK 121m in revenue). The big paint manufacturers are quite conservative and need to have strong proof of concept to sign on licensing agreement. I-Tech has now been able to come across that line with the biggest players in the industry.

-

Key person risk - Given the size of the company, the key person risk is quite significant in I-Tech’s case, however, the key persons have served the company for a long time and now the current CEO is converting to a Chairman role and new promising CEO from marine coating industry has been hired (Markus Jönsson).

-

High exposure to new build - Roughly 60% of the revenue comes related to new build projects and 40% dry-docking.

-

High exposure to Asia - Roughly 90% of the revenue comes from Asia. However, in I-Tech’s case, I would argue that it is even a positive thing, given that the market is there. In any case, I will add big exposure to Asia as a possible risk.

Valuation / IRR-% expectation (next 5 years)

I-Tech currently trades at an EV/EBIT NTM of 10.4x, and NTM P/E of 14.2x. Given the quality of the company and the associated risks, I believe these multiples are arguably low and currently at an all-time low (based on a limited data period).

According to my model, I-Tech’s expected return is at a very attractive level. Even though my basic assumptions are below the consensus analysts’ estimates, I arrive at an expected annual return of ~20% over the next 5 years for I-Tech at the current price (SEK 46.80 per share). In my opinion, this is at least reasonable considering the risks, which are also partially accounted for in the model’s projections.

Catalyst

- Renewed approval by the European Chemical Agency (ECHA) for the EU - Management

- New customers officially commercialize products containing Selektope.

Jos samantyyppiset yritysanalyysit laadukkaista pohjoismaalaisista nano/small/mid-cap yhtiöistä kiinnostaa, niin kannattaa pistää seurantaan: Garden Street Capital | Substack

![]()

![]() Pitchattava osake voi olla Hesulin tuttu yhtiö kaikille ja näkemys voi olla yhtenevä analyytikon ennusteiden kanssa, tai jotain aivan päinvastaista. Perusteluiden pituudelle ei ole rajoituksia, vaan lopulta yleisö päättää kuinka vakuuttavat perustelut olivat.

Pitchattava osake voi olla Hesulin tuttu yhtiö kaikille ja näkemys voi olla yhtenevä analyytikon ennusteiden kanssa, tai jotain aivan päinvastaista. Perusteluiden pituudelle ei ole rajoituksia, vaan lopulta yleisö päättää kuinka vakuuttavat perustelut olivat. ![]() Pitchata voi myös sen miksi esim. jokin kryptovaluutta romahtaa tai jokin jenkkitekno porhaltaa kuuhun. Ainakaan tässä vaiheessa emme rajoita pitchattavaa kohdetta eli vain mielikuvitus on rajana, kunhan kohde on jokin sellainen johon on mahdollista sijoittaa (longina tai shorttina). Aikajännettä pitchattavan kohteen kehittymiselle ei myöskään ole rajoitettu, vaan kukin voi valita luontevimman tulokulman omalle pitchilleen.

Pitchata voi myös sen miksi esim. jokin kryptovaluutta romahtaa tai jokin jenkkitekno porhaltaa kuuhun. Ainakaan tässä vaiheessa emme rajoita pitchattavaa kohdetta eli vain mielikuvitus on rajana, kunhan kohde on jokin sellainen johon on mahdollista sijoittaa (longina tai shorttina). Aikajännettä pitchattavan kohteen kehittymiselle ei myöskään ole rajoitettu, vaan kukin voi valita luontevimman tulokulman omalle pitchilleen.

![]() Voittajaan ollaan yhteyksissä yksityisviestillä tarkemin yksityiskohtien sopimiseksi.

Voittajaan ollaan yhteyksissä yksityisviestillä tarkemin yksityiskohtien sopimiseksi.